外国税額控除とは、日本国内に居住する人が外国の所得税を納付した場合に、国内との2重課税を調整するための制度です。確定申告のやり方をe-Taxを例に、わかりやすく紹介します。

外国税額控除とは

日本国内の居住者が、その年において外国所得税を納付することとなる場合に、所得税の控除限度額を限度として、その外国所得税額をその年分の所得税額から差し引くことができます。これを外国税額控除といいます。外国税額控除のことを英語では「foreign tax credit」といいます。

税金の控除には所得控除と税額控除という2種類の仕組みがあります。所得控除とは、所得金額から差し引ける控除のことです。課税所得金額が下がることによって、結果的に税金が安くなります。税額控除とは、税額から直接差し引ける控除のことです。このうち、外国税額控除は税額控除に該当します。

米国株式

米国株式の配当金は現地で課税されるので、外国税額控除の対象となります。米国株式の売却益は現地で課税されないので、外国税額控除の対象となりません。

| 現地での課税 | 国内での課税 | |

|---|---|---|

| 配当 | 10% | 20.315%(申告分離課税) 15%~55%(総合課税) |

| 売却益 | なし | 20.315% |

所得税の外国税額控除

個人の場合、所得税と住民税に外国税額控除を適用できます。所得税や住民税の外国税額控除を受けるには、確定申告が必要です。

所得税の控除限度額は、次の計算式で求めます。

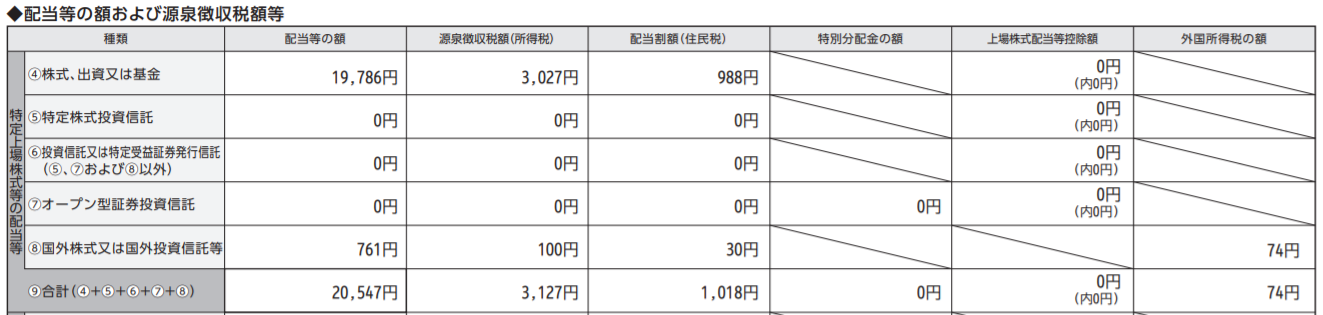

純損失または雑損失の繰越控除や上場株式等に係る譲渡損失の繰越控除などの各種繰越控除の適用を受けている場合には、その適用前の国外所得金額を「調整国外所得金額」といいます。ただし、国外所得金額がその年分の所得総額に相当する金額を超える場合は、その年分の所得総額に相当する金額となります。国外所得が外国株式配当だけであれば、「国外株式又は国外投資信託等」の「配当等の額」が調整国外所得金額になります。

住民税の外国税額控除

地方税の控除限度額は、所得税の控除限度額に次の割合を乗じた金額です。

| 道府県民税 | 市町村民税 | 合計 | |

|---|---|---|---|

| 政令指定都市以外 | 12% | 18% | 30% |

| 政令指定都市 | 6% | 24% | 30% |

NISAは外国税額控除の対象外

少額投資非課税制度(NISA)は国内で課税されないので、2重課税とはなりません。そのため、NISA口座は外国税額控除の対象外です。

デメリット

外国税額控除にはデメリットもあります。

株式の配当金に係る税務申告は、次に示す3つから選べます。

- 申告不要

- 申告分離課税で確定申告

- 総合課税で確定申告

「申告不要」とは、確定申告しないという意味です。株式の配当金が支払われるときに税金が源泉徴収されるため、配当金を受け取ったときには既に課税されています。そのため確定申告しなくても構いません。

確定申告する場合は、「申告分離課税」と「総合課税」のうちいずれかを選びます。申告分離課税を選んだ場合は、他の所得とは合算せずに税率(20.315%)が決まります。総合課税を選んだ場合は、他の所得と合算した総所得金額に応じて累進課税(15%~55%)となります。

株式の配当金に係る税務申告は、本来は前述の3種類から選べるのですが、外国株式の配当金に対して外国税額控除を受ける場合は、総合課税で確定申告する方法しか選べません。総合課税で確定申告する場合は、次に示すデメリットがあります。

- 確定申告が必要

- 上場株式等の譲渡損益と配当所得を損益通算できない

- 累進課税なので総所得金額が多いと税率が高くなる

- 国民健康保険、後期高齢者医療保険および介護保険の保険料は総所得金額に応じて決まるので保険料が上がる可能性がある

確定申告をしないと、外国税額控除を申請できません。外国税額控除を適用するためには、必ず確定申告が必要となります。

申告分離課税で確定申告すると、上場株式等の損失と株式の配当等を損益通算できます。総合課税で確定申告すると、上場株式等の損失と株式の配当等を損益通算できません。外国税額控除を適用するためには総合課税で確定申告しなければいけないため、上場株式等の損失と株式の配当等と損益通算できなくなります。

総合課税で確定申告すると、総所得金額に応じて税率が決まります。税率は累進課税(15%~55%)のため、総所得金額が低いと税率も低くなりますが、総所得金額が多いと税率が高くなります。

国民健康保険、後期高齢者医療保険および介護保険の保険料は総所得金額に応じて保険料が決まります。確定申告不要を選ぶと、株式の配当による所得は総所得金額に反映されません。確定申告を行うと、株式の配当による所得が総所得金額に反映されます。総所得金額が上がることによって、国民健康保険、後期高齢者医療保険および介護保険の保険料が高くなることがあります。

確定申告のやり方

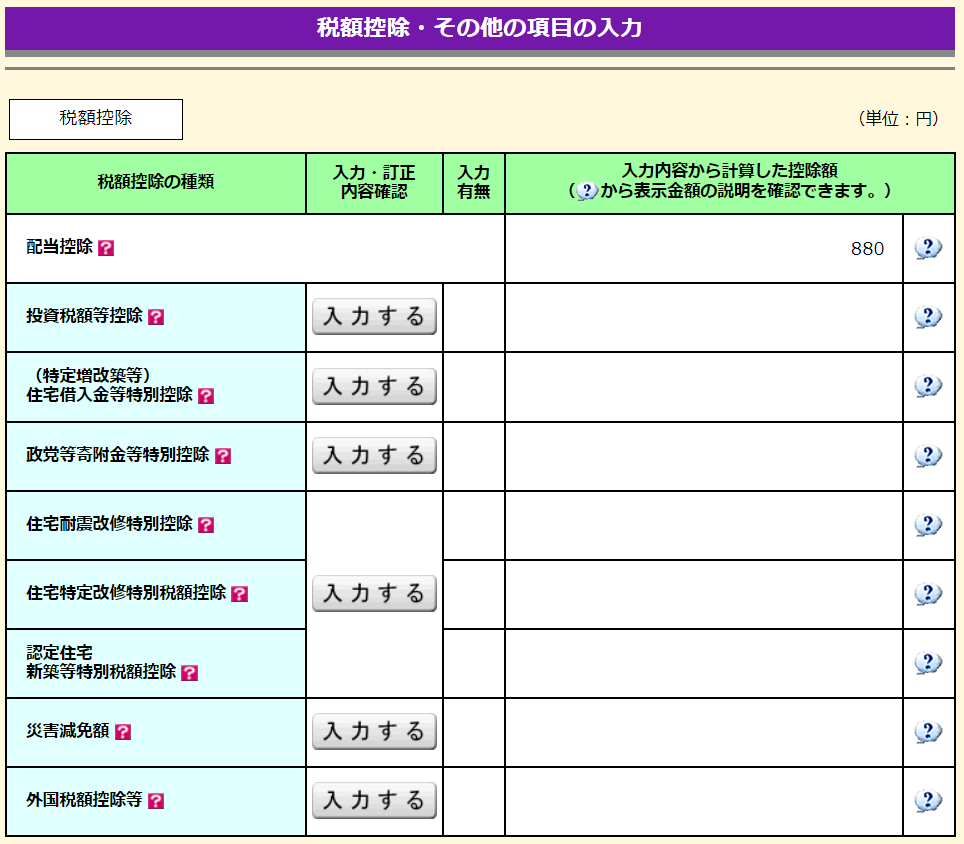

所得税や住民税の外国税額控除を受けるには、確定申告が必要になります。e-Taxによる確定申告のやり方をご紹介します。e-Taxの「税額控除・その他の項目の入力」画面に外国税額控除等を入力するためのボタンがあります。

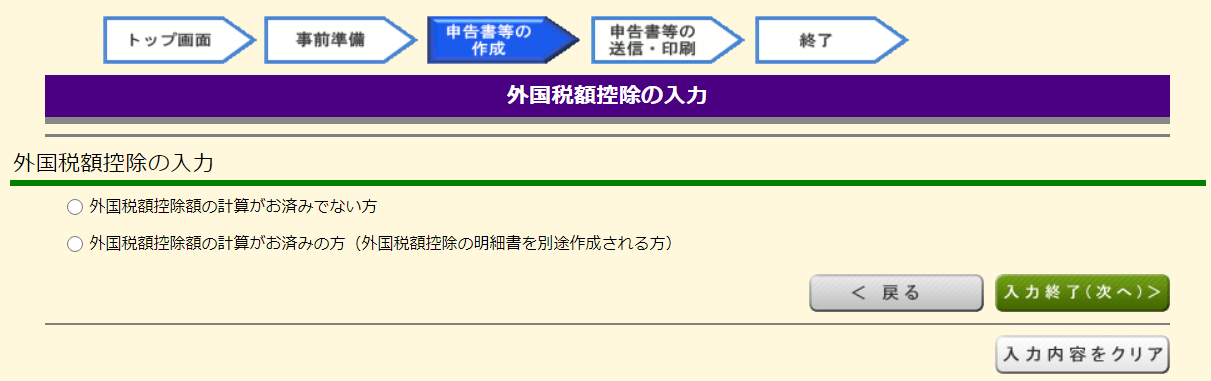

外国税額控除等の「入力する」をクリックすると、外国税額控除の入力画面が表示されます。

「外国税額項の入力」画面では、外国税額控除額の計算方法を選びます。

- 外国税額控除額の計算がお済でない方

- 外国税額控除額お計算がお済の方

e-Taxで外国税額控除の明細を入力する場合は、「外国税額控除の計算がお済でない方」を選びます。既に明細が作成してある場合は「外国税額控除の計算がお済の方(外国税額控除の明細書を別途作成される方)を選びます。どちらかを選んだら、「入力終了(次へ)」をクリックします。

確定申告の記載例

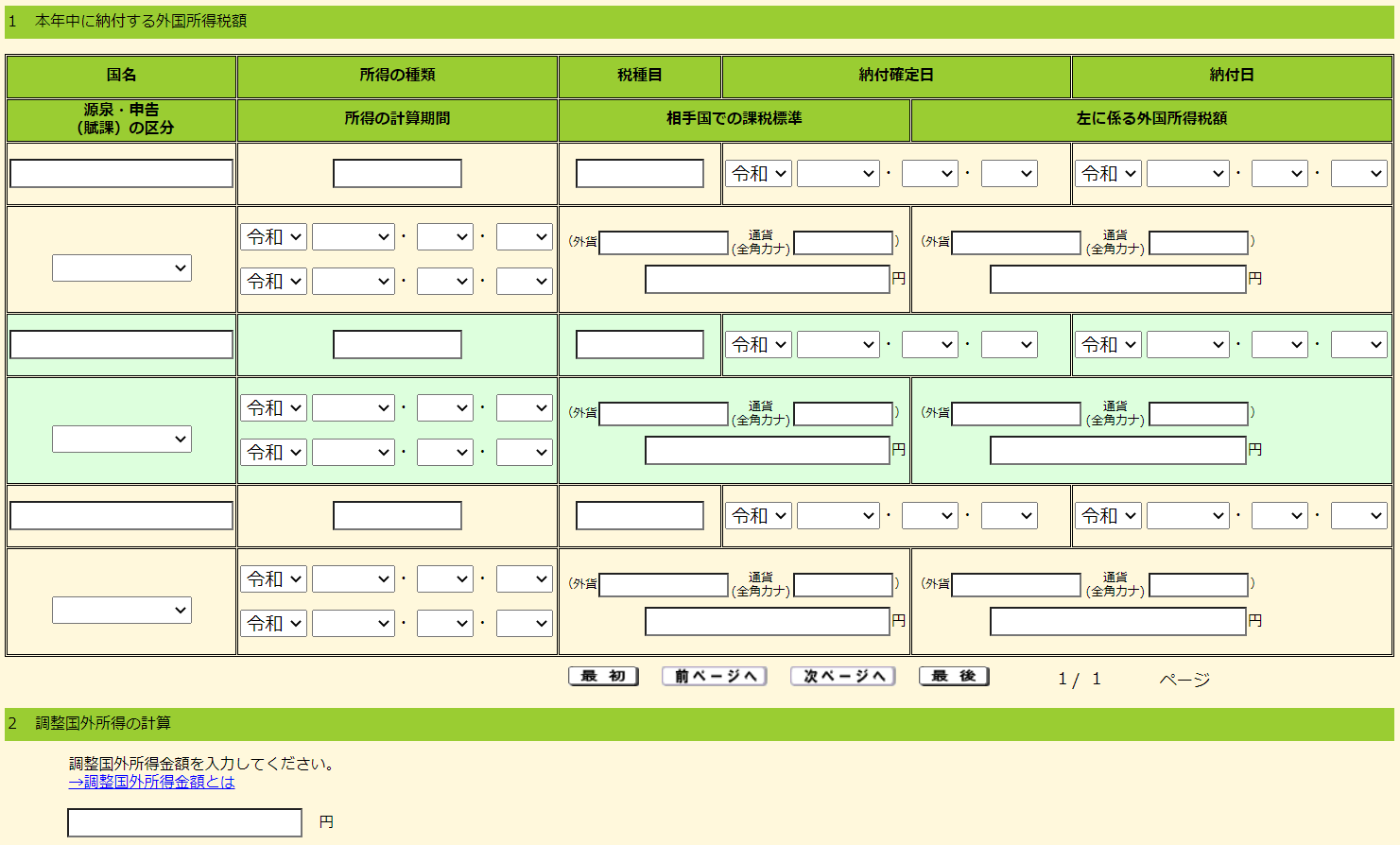

「本年中に納付する外国所得税額」で入力する項目は次のとおりです。

| 入力項目 | 記載例 | |

|---|---|---|

| 国名 | 米国 | |

| 所得の種類 | 配当 | |

| 税種目 | 源泉所得税 | |

| 納付確定日 | 令和3年x月x日 | |

| 納付日 | 令和3年x月x日 | |

| 源泉・申告(賦課)の区分 | 源泉 | |

| 所得の計算期間 | 令和3年1月1日 令和3年12月31日 |

|

| 相手国での課税標準 | 外貨 | 10 |

| 通貨 | 米ドル | |

| 円 | 1050 | |

| 左に係る外国所得税額 | 外貨 | 1 |

| 通貨 | 米ドル | |

| 円 | 105 | |

「所得の計算期間」には、個人の場合、その年の1月1日から12月31日を入力します。

「相手国での課税標準」には、配当金の金額を外貨建てと円建てで入力します。

「左に係る外国所得税額」には、外国で課税された税額を外貨建てと円建てで入力します。

法人税に係る外国税額控除

個人の所得税や住民税だけでなく、法人の法人税でも外国税額控除を受けることができます。

参考文献

国税庁 (2021) No.1240 居住者に係る外国税額控除

コメント