相関係数とは、2つのデータの間にどれだけ相関関係があるかを示す指標です。

「卵はひとつの籠に盛るな」という格言があるように、資産運用において分散投資は重要な要素です。ただし、分散の仕方によっては、意味のない分散投資になりかねません。資産運用において、相関係数は分散投資の効果を検証するために用いられます。

この記事では、エクセルやGoogleスプレッドシートでの相関係数の求め方を紹介しています。

相関係数とは

相関係数とは、2種類のデータの関係を示す指標です。相関係数は-1から1までの値を取ります。

目安

相関係数の目安は以下のとおりです。

| 相関係数の絶対値 | 目安 |

|---|---|

| 0.0 〜 0.2 | ほとんど相関関係がない |

| 0.2 〜 0.4 | やや相関関係がある |

| 0.4 〜 0.7 | かなり相関関係がある |

| 0.7 〜 1.0 | 強い相関関係がある |

相関係数が1(分散投資の効果なし)

相関係数が1の場合、2つのデータは完全に比例する関係を表わします。たとえば、次のようなデータは相関係数が1になります。

| A社の株価 | B社の株価 |

|---|---|

| 100 | 200 |

| 110 | 220 |

| 120 | 240 |

| 130 | 260 |

| 140 | 280 |

| 150 | 300 |

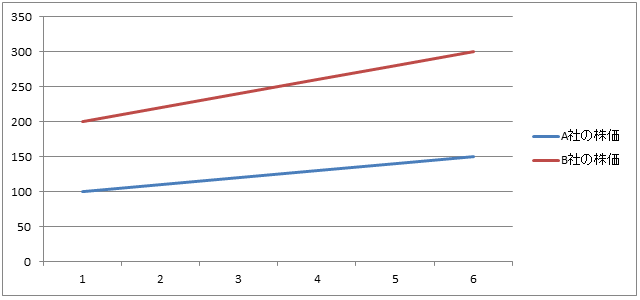

上記のデータのグラフは、次のようになります。

相関係数が1の場合、2つのデータは完全に比例するため、分散投資の効果が無いことになります。

実際には相関係数が1になることは稀ですが、相関係数が0.9以上であればかなり強い相関関係があると言えます。強い相関関係があるものに分散投資を行っても、リスクを分散したことにはなりません。

相関係数が-1(分散投資の意味なし)

相関係数が-1の場合、2つのデータは完全に反比例する関係を表わします。たとえば、次のようなデータは相関係数が1になります。

| A社の株価 | B社の株価 |

|---|---|

| 100 | 200 |

| 110 | 180 |

| 120 | 160 |

| 130 | 140 |

| 140 | 120 |

| 150 | 100 |

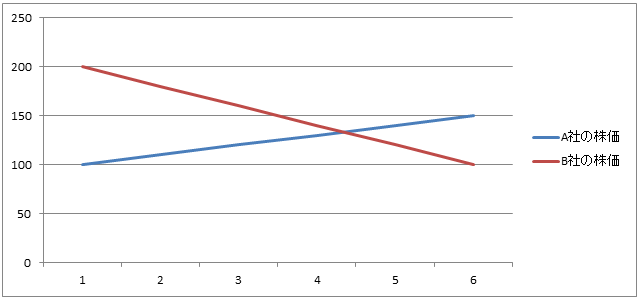

上記のデータのグラフは、次のようになります。

相関係数が-1の場合、2つのデータは完全に反比例するため、分散投資の意味がないことになります。たとえば、TOPIXファンドとTOPIXインバースファンドに投資した場合、両社は完全に打ち消しあいます。

たしかにリスクは無くなりますが、リターン(利益)も無くなります。分散投資とは、互いに無関係な価格変動をする資産に投資することに意味があるので、完全に反比例する資産同士に分散投資しても意味はありません。

相関係数が0(分散投資の効果あり)

相関係数が0の場合、2つのデータは完全に無関係であることを意味します。たとえば、次のようなデータは相関係数が0になります。

| A社の株価 | B社の株価 |

|---|---|

| 100 | 200 |

| 100 | 210 |

| 100 | 220 |

| 110 | 200 |

| 110 | 210 |

| 110 | 220 |

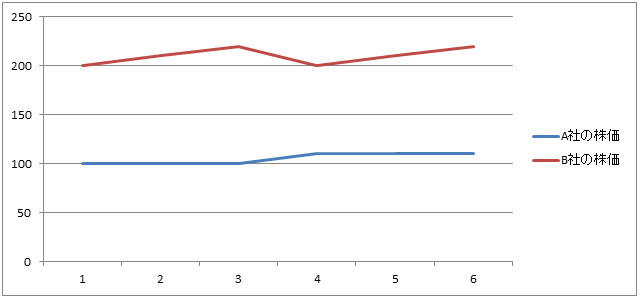

上記のデータのグラフは、次のようになります。

相関係数が0の場合、2つのデータは互いに無関係であるため、理想的な分散投資の資産配分となります。分散投資を効果的に行うためには、相関係数がなるべく0に近い複数資産へ分散投資すべきです。

相関係数の求め方

相関係数の求め方を、アプリごとに解説します。

エクセル

エクセルで相関係数を求めるには、CORREL関数を使います。

CORREL関数を使った数式は、次のようになります。

=CORREL(セル範囲1, セル範囲2)

たとえば、次のようなエクセルのスプレッドシートがあったとします。

| A | B | |

|---|---|---|

| 1 | A社の株価 | B社の株価 |

| 2 | 100 | 200 |

| 3 | 110 | 210 |

| 4 | 120 | 200 |

| 5 | 130 | 210 |

| 6 | 140 | 220 |

| 7 | 150 | 230 |

相関係数を求めるには、エクセルに次の数式を入力します。

=CORREL(A2:A7, B2:B7)

上記の数式を入力したセルには、相関係数の値である0.868737が表示されます。

Googleスプレッドシート

Googleスプレッドシートで相関係数を求めるには、CORREL関数を使います。CORREL関数を使った数式は、次のようになります。

=CORREL(セル範囲1, セル範囲2)

つまり、エクセルと同じ数式になります。

効果的な分散投資とは

実際に効果的な分散投資とは何でしょうか? 2種類の分散投資について、その相関係数を考察します。

- 業種間の相関係数

- 資産クラスの相関係数

業種を分散して株式投資しても意味がない?

東証株価指数33業種という株価指数があります。これは東京証券取引所に上場されている株式を33業種に分類して、それぞれの業種別に株価を指数化したものです。

東京株価指数(TOPIX)と東証株価指数33業種の相関係数は次のようになります。

| 業種 | 1999年~2004年 | 2005年~2012年 |

|---|---|---|

| 電気機器 | 0.94 | 0.98 |

| サービス業 | 0.93 | 0.93 |

| 小売業 | 0.92 | 0.93 |

| 情報・通信業 | 0.92 | 0.96 |

| 銀行 | 0.90 | 0.96 |

| 卸売業 | 0.89 | 0.90 |

| 機械 | 0.86 | 0.93 |

| その他金融業 | 0.85 | 0.88 |

| 証券・商品先物取引業 | 0.85 | 0.99 |

| その他製品 | 0.83 | 0.79 |

| パルプ・紙 | 0.81 | 0.89 |

| 化学 | 0.79 | 0.99 |

| 精密機器 | 0.78 | 0.96 |

| 食料品 | 0.77 | 0.88 |

| 非鉄金属 | 0.74 | 0.97 |

| 医薬品 | 0.74 | 0.96 |

| 水産・農林 | 0.62 | 0.95 |

| ガラス・土石製品 | 0.57 | 0.98 |

| 空運業 | 0.55 | 0.85 |

| 繊維製品 | 0.54 | 0.97 |

| 建設 | 0.46 | 0.92 |

| ゴム製品 | 0.46 | 0.88 |

| 輸送用機器 | 0.41 | 0.97 |

| 不動産業 | 0.31 | 0.95 |

| 金属製品 | 0.25 | 0.96 |

| 鉱業 | 0.24 | 0.89 |

| 陸運業 | 0.21 | 0.97 |

| 鉄鋼 | 0.20 | 0.92 |

| 倉庫・運輸関連業 | 0.14 | 0.98 |

| 保険業 | 0.04 | 0.98 |

| 海運業 | -0.18 | 0.86 |

| 石油・石炭製品 | -0.27 | 0.95 |

| 電気・ガス業 | -0.38 | 0.83 |

出典:吉本佳生「データ分析ってこうやるんだ!実況講義」

かつては業種ごとにばらつきがありTOPIXとの関連が薄い業種もありました。このようなときには、複数業種に分散投資する価値がありました。その後TOPIXとの関連が強まり、複数業種に分散投資する意味が薄れました。

インデックス投資が増えたことも要因のひとつかもしれません。

バランス型ファンドの分散効果

伝統的な分散投資の手法として、資産配分(アセット・アロケーション)を株式、債券、不動産に分散するという手法があります。

よくあるバランス型ファンドでは、資産を8つの資産に分散して運用しています。資産クラス間の相関係数は次のようになっています。

| 国内 株式 |

国内 債券 |

国内REIT | 全世界株式 | 先進国株式 | 先進国債券 | 先進国REIT | 新興国株式 | 新興国債券 | 新興国REIT | |

|---|---|---|---|---|---|---|---|---|---|---|

| 国内 株式 |

– | – | – | – | – | – | – | – | – | – |

| 国内 債券 |

-0.185 | – | – | – | – | – | – | – | – | – |

| 国内REIT | 0.554 | 0.342 | – | – | – | – | – | – | – | – |

| 全世界株式 | 0.639 | -0.203 | 0.331 | – | – | – | – | – | – | – |

| 先進国株式 | 0.644 | -0.203 | 0.327 | 0.997 | – | – | – | – | – | – |

| 先進国債券 | 0.537 | -0.155 | 0.246 | 0.743 | 0.746 | – | – | – | – | – |

| 先進国REIT | 0.492 | 0.002 | 0.326 | 0.794 | 0.789 | 0.644 | – | – | – | – |

| 新興国株式 | 0.535 | -0.174 | 0.315 | 0.890 | 0.852 | 0.625 | 0.717 | – | – | – |

| 新興国債券 | 0.556 | -0.143 | 0.338 | 0.791 | 0.761 | 0.779 | 0.764 | 0.867 | – | – |

| 新興国REIT | 0.587 | -0.055 | 0.434 | 0.669 | 0.641 | 0.585 | 0.746 | 0.742 | 0.859 | – |

| 国内 株式 |

国内 債券 |

国内REIT | 全世界株式 | 先進国株式 | 先進国債券 | 先進国REIT | 新興国株式 | 新興国債券 | 新興国REIT |

出典:三菱UFJアセットマネジメント株式会社

国内債券が他の資産クラスとの相関係数が0に近いことが分かります。次いで国内REITも相関係数が0に近いです。

株式と国内債券、国内REITの組み合わせは分散効果が高いことが相関係数から分かります。株式、債券、不動産という伝統的な分散投資が有効であることは、統計データからも示されています。

一方、全世界株式と先進国株式、新興国株式は相関係数が1に近く、分散投資が無意味であることを示しています。先進国と新興国に分散しても意味はなさそうです。むしろ国内株式の方が、先進国株式や新興国株式との関連性が薄いです。これは為替レートの影響もあるでしょう。

先進国株と新興国株の分散投資効果は薄い

関連記事

コメント