住民税とは、道府県民税(都民税)と市町村民税(特別区民税)の総称です。この記事では、わかりやすく住民税の仕組みや税率を紹介しています。

住民税とは

住民税とは道府県民税と市町村民税の総称です。東京都に関しては用語が違うものの、制度としては同じです。

| 道府県 | 東京都 |

|---|---|

| 道府県民税 | 都民税 |

| 市町村民税 | 23区:特別区民税 23区以外:市町村民税 |

道府県民税(都民税)と市町村民税(特別区民税)は、一括して市町村(区)が徴収しています。納税者が都道府県に税務申告する必要はなく、都道府県も税金の徴収は行っていません。

そのため、これらの区別をあまり意識することはなく、まとめて「住民税」と呼ぶことが一般的になっています。「住民税」いう税金が実際にあるわけではありません。

住民税と所得税の違い

所得税は、その年の所得に応じて課税される現年所得課税ですが、住民税は前年の所得を基礎として計算される前年所得課税となっています。また、所得税は納税者が自ら計算して税額を確定して申告する申告納税方式ですが、住民税は地方公共団体が納税額を決定し、納税者はそれに従って納税する賦課課税方式です。

| 住民税 | 所得税 | |

|---|---|---|

| 課税主体 | 地方公共団体 | 国 |

| 課税対象となる所得 | 前年所得課税 | 現年所得課税 |

| 税額の計算 | 賦課課税方式 | 申告納税方式 |

住民税の税率

住民税は地方税法で税率が定められていて、政令指定都市などの一部の市町村・道府県を除いて、全国ほぼ一律となっています。

住民税には、均等割と所得割の2種類があります。市町村(区)に住所があるかどうかで、所得割の納税義務があるかどうかが決まります。

| 納税義務者 | 均等割 | 所得割 |

|---|---|---|

| 市町村に住所がある人 | 〇 | 〇 |

| 市町村に住所はないが事業所または家屋敷のある人 | 〇 | × |

均等割

均等割とは所得額に関わらず、一律にかかる税額です。道府県民税(都民税)と市町村民税(特別区民税)それぞれで税額が決まっています。

| 区分 | 年額 |

|---|---|

| 道府県民税(都民税) | 1,000円 |

| 市町村民税(特別区民税) | 3,000円 |

| 森林環境税 | 1,000円 |

| 合計 | 5,000円 |

東日本大震災からの復興を目的とした地方税法の特例により、2014年度から2023年度まで、道府県民税(都民税)と市町村民税(特別区民税)がそれぞれ500円増税されていました。2024年度からそれが無くなった代わりに、新たに森林環境税1,000円が新設されました。結局、合計額は変わらず、東日本大震災で増税された分が名前を変えて今も残っています。

所得割

所得割とは、個人の所得に応じて税額が決まる住民税です。所得割額は、次の計算式によって求めます。

所得割は、道府県民税(都民税)と市町村民税(特別区民税)それぞれで税率が決まっています。

| 区分 | 税率 |

|---|---|

| 道府県民税(都民税) | 4% |

| 市町村民税(特別区民税) | 6% |

非課税

住民税には非課税の制度があります。以下に示す人が非課税に該当します。

- その年の1月1日現在で、生活保護法による生活扶助を受けている人

- 障害者、未成年者、ひとり親、寡婦(夫)の人で、前年の合計所得が135万円以下(給与収入なら204万4千円未満)の人

- 前年の合計所得が一定の所得以下の人

35万円×(本人+被扶養者の人数)+21万円(21万円は被扶養者がいる場合に加算)+10万円(令和3年度から加算)

なお、所得割の非課税の場合は、次の所得以下の人

35万円×(本人+被扶養者の人数)+32万円(32万円は被扶養者がいる場合に加算)+10万円(令和3年度から加算)

所得割・均等割とも非課税

以下に示す人は、所得割と均等割の両方が非課税になります。

- 生活保護法による生活扶助を受けている方

- 障害者・未成年者・寡婦又はひとり親で、前年中の合計所得金額が135万円以下(給与所得者の場合は、年収204万4千円未満)の人

- 前年中の合計所得金額が区市町村の条例で定める額以下の方

※東京23区内の場合

同一生計配偶者又は扶養親族がいる場合、35万円 × 本人・同一生計配偶者・扶養親族の合計人数 + 31万円 以下

同一生計配偶者及び扶養親族がいない場合、45万円以下

所得割が非課税

前年中の総所得金額等が、下記の金額以下の人は、所得割が非課税になります。

同一生計配偶者又は扶養親族がいる場合、35万円 × 本人・同一生計配偶者・扶養親族の合計人数 + 42万円 以下

同一生計配偶者及び扶養親族がいない場合、45万円以下

確定申告

国に納める所得税(国税)と都道府県や市区町村に納める住民税(地方税)は、管轄の税務署で一括して確定申告することができます。

納税

国に納める所得税(国税)と都道府県や市区町村に納める住民税(地方税)は、それぞれ別に徴収されます。銀行口座からの自動引落にする場合は、それぞれ個別に手続きする必要があります。

住民税の納付方法

会社員が給料以外に投資や副業で収入がある場合、確定申告をして所得税と住民税を支払う必要があります。(ただし、条件により申告不要などの制度があります)

所得税(国税)は事業者(会社)が従業員の給与から天引きして国に納付する方法しかありませんが、住民税は徴収方法として「普通徴収」と「特別徴収」の2通りの納付方法があり、確定申告の際にどちらの納付方法にするか選べます。

普通徴収と特別徴収の違い

上場株式等の譲渡益や投資信託の解約で利益が出た場合、確定申告をして所得税と住民税を支払う必要があります。

所得税(国税)は事業者(会社)が従業員の給与から天引きして国に納付する方法しかありませんが、住民税は徴収方法として「普通徴収」と「特別徴収」の2通りの納付方法があり、確定申告の際にどちらの納付方法にするか選べます。

| 税区分 | 給与所得 | 給与所得以外 |

|---|---|---|

| 所得税(国税) | 給料から源泉徴収 | 給料から源泉徴収 |

| 住民税(地方税) | 給料から源泉徴収 | 普通徴収または特別徴収 |

普通徴収

普通徴収とは、住民税を自分で市区町村へ納付する方法です。市町村の役所に直接納付したり、銀行引き落としにすることもできます。

納付期限

普通徴収は住民税を年に4回、4分の1ずつ納付します。

| 期 | 納付期限 |

|---|---|

| 第1期 | 6月30日 |

| 第2期 | 8月31日 |

| 第3期 | 10月31日 |

| 第4期 | 翌年1月31日 |

納付書

住民税普通徴収の対象者には、市区町村から毎年6月に納付書が郵送されてきます。市区町村や郵便局、銀行の窓口へ納付書を持っていけば、住民税を納付することができます。

口座振替の申込み手続きを行えば、銀行口座振替による納付もできます。

特別徴収

サラリーマンなどの給与所得者が選べる徴収方法で、住民税を毎月、12分の1ずつ、事業者(会社)が従業員の給料から天引きして市区町村に納付する方法です。自分で住民税の納付手続きをする必要が無く、手間がかからない納付方法です。

退職

1月1日から5月31日までの期間に退職した場合は、退職月から5月支払い分までを会社が一括して特別徴収します。

6月1日から12月31日までの期間に転職した場合は、会社が一括して特別徴収するか、普通徴収に切替えるかを退職者が選べます。

転職

他の会社へ転職する場合は、原則として普通徴収へ切替えられます。退職者が希望すれば、転職先の会社へ特別徴収を引き継ぐこともできます。

住民税を特別徴収にすると副業が会社にバレる?

多くの会社では社員に副業を禁じる就業規則を定めています。もし副業をしていて、その税金を特別徴収にすると、会社が社員に代わって住民税を納付することになるので、副業がバレやすくなります。

特別徴収義務者

近年、事業所(会社)を特別徴収義務者に指定して、特別徴収を推進する動きがあります。

東京都:平成29年度から個人住民税の特別徴収を徹底します

神奈川県:個人住民税特別徴収の推進について

千葉県:平成28年度から個人住民税の特別徴収(給与天引き)を徹底しています。

つまり、特別徴収義務者に指定された事業所(会社)にとっては個人住民税を特別徴収することが義務化されていきます。

東京都では以下の基準に該当すれば当面、例外的に普通徴収が認められます。

- 総従業員数が2人以下

- 他の事業所で特別徴収

- 給与が少なく税額が引けない

- 給与の支払いが不定期

- 事業専従者

- 退職者または退職予定者(5月末日まで)

普通徴収と特別徴収の切替

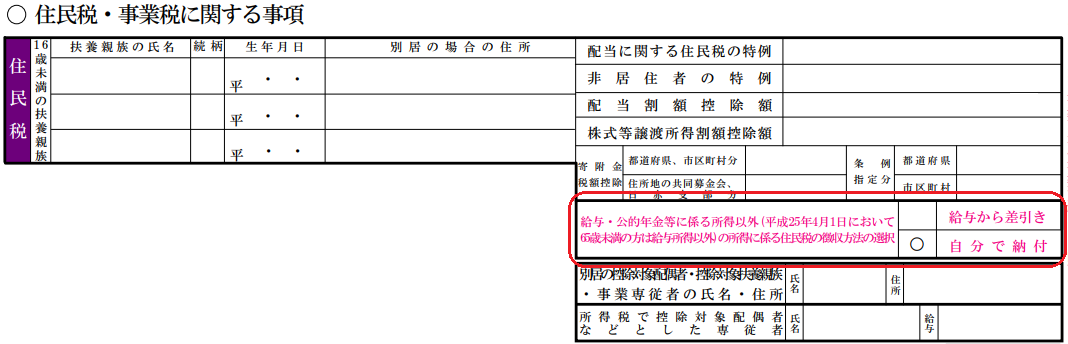

住民税を特別徴収から普通徴収に切替する方法は、所得税の確定申告の際、所得税の確定申告書第2表の「住民税・事業税に関する事項」の「給与・公的年金に係る所得税以外の所得に係る住民税の徴収方法」欄に「自分で納付」に丸を付けます。

確定申告

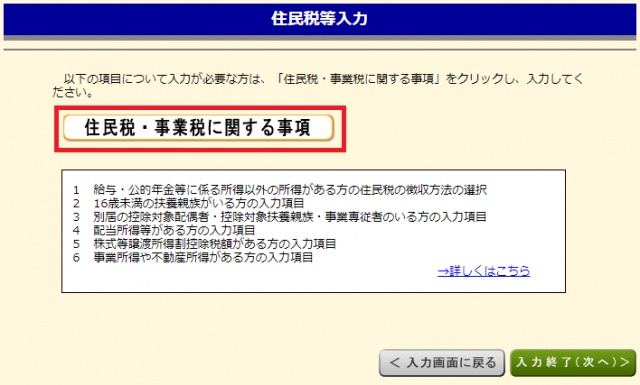

確定申告をe-Taxで行う場合は、住民税等入力画面で「住民税・事業税に関する事項」をクリックします。

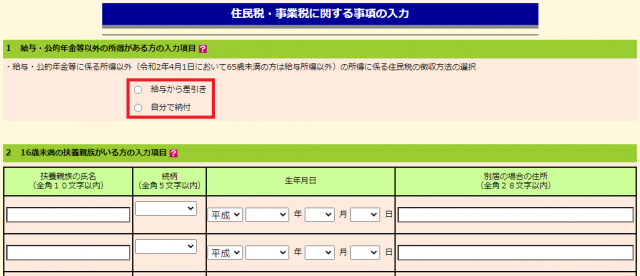

住民税・事業税に関する事項の入力画面で「給与から差引き(特別徴収)」か「自分で納付(普通徴収)」のいずれかを選びます。

関連記事

参考文献

東京都主計局 (2023) 個人住民税

コメント