「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」が2025年10月30日に発行されます。

発行体

「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の発行体(債券の発行元)は、株式会社みずほフィナンシャルグループです。

株式会社みずほフィナンシャルグループ(東証1部、証券コード8411)は、みずほ銀行やみずほ証券などを傘下に持つ金融持ち株会社です。三菱UFJフィナンシャルグループや三井住友フィナンシャルグループと並ぶ3大メガバンクのひとつで、第2位の規模を誇ります。

みずほフィナンシャルグループの傘下には、以下に示すグループ会社があります。

- 株式会社みずほ銀行

- みずほ信託銀行株式会社

- みずほ証券株式会社

- みずほリサーチ&テクノロジーズ株式会社

- アセットマネジメントOne株式会社

- みずほイノベーション・フロンティア株式会社

- 米州みずほLLC

- 株式会社日本カストディ銀行

- MIデジタルサービス株式会社

- みずほリース株式会社

- 株式会社オリエントコーポレーション

- 株式会社J.Score

- みずほキャピタル株式会社

- LINE Credit株式会社

- PayPay証券株式会社

- 楽天証券株式会社

- みずほビジネスサービス株式会社

みずほフィナンシャルグループは、三菱UFJフィナンシャルグループや三井住友フィナンシャルグループと並んで3大金融グループの一角を占めています。

| 企業 | R&I | JCR |

|---|---|---|

| みずほフィナンシャルグループ | AA- | AA |

| 三井住友フィナンシャルグループ | AA- | AA |

| 三菱UFJフィナンシャル・グループ | AA- | AA |

| ひろぎんホールディングス | A+ | AA- |

| ちゅうぎんフィナンシャルグループ | A+ |

株式会社みずほフィナンシャルグループの損益計算書は以下のとおりです。

| 2024年3月期 | 2025年3月期 | |

|---|---|---|

| 経常収益 | 8,744,458 | 9,030,374 |

| 経常利益 | 914,047 | 1,168,141 |

| 親会社株主に属する当期純利益 | 678,993 | 885,433 |

発行条件

「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の発行条件は以下のとおりです。

期間

10年

金利

「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)

の金利は、以下のとおりです。

| 銘柄 | 金利(年率・税引前) |

|---|---|

| 第32回無担保社債 | 2.247% |

| 第33回期限前償還条項付無担保社債 | 当初5年:1.820% 以降5年:基準金利 + 0.610% |

「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の金利における基準金利とは、2030年10月30日の前銀行営業日の午前10時に財務省ウェブサイト内「国債金利情報」のページにおいて表示される期間5年の固定利付日本国債の半年複利金利のことです。

発行価格

額面100円につき100円

申込単位

100万円単位

発行額

「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の発行額は以下のとおりです。

| 銘柄 | 発行額 |

|---|---|

| 第32回無担保社債 | 660億円 |

| 第33回期限前償還条項付無担保社債 | 840億円 |

期限前償還条項

期限前償還条項とは、発行体の判断により償還日を待たずに償還を繰り上げることができる条項です。「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の場合、発行から5年後(2030年10月30日)に株式会社みずほフィナンシャルグループが期限前償還することができます。

銀行が長期の劣後債(劣後特約付社債)を発行すると、集めた資金を一定の割合で自己資本に組み入れることができます。これにより、銀行は自己資本規制をクリアしています。ただし、劣後債の発行から5年が経過すると、自己資本に組み入れられる割合が下がります。そうなると銀行にとってメリットが薄くなるので、発行から5年が経つと期限前償還できるようになっています。

| 期間 | 説明 |

|---|---|

| 5年 | 自己資本に組み入れられない。 |

| 10年 | 自己資本に組み入れられる。 ただし、発行後5年経つと、その割合が下がる。 |

| 10年 (期限前償還条項付) |

自己資本に組み入れられる。 発行後5年経ってその割合が下がると、期限前償還できる。 |

発行から5年が経過すると銀行にとってメリットが少なくなるため、「株式会社みずほフィナンシャルグループ第33期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」は、発行から5年後(2030年10月30日)に期限前償還される可能性が高いです。

実質破綻時免除特約

実質破綻時免除特約とは、発行体が実質的に破綻した状態になったときに、発行体はその元利金や利息の支払い義務をすべて免除されるという特約のことを言います。

劣後特約

「劣後特約」とは、元本と利息の支払いの優先順位が普通社債より低い債券に付けられる特約のことです。この特約が付いた債券を「劣後債」と言います。

劣後債は発行体が破綻した場合の弁済順位が普通社債に比べ劣りますが、一般的に普通社債より利回りが高くなります。

発行体が破綻した場合、普通社債でも投資したお金が返ってくる保障はありませんが、劣後債は普通社債よりお金が返ってくる可能性が低くなります。

スケジュール

「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の条件決定から償還までのスケジュールは、以下のとおりです。

- 2025.10.16条件決定

- 2025.10.17募集開始

- 2025.10.29募集終了

- 2025.10.30発行

- 2026.4.30利払い

- 2026.10.30利払い

- 2027.4.30利払い

- 2027.10.30利払い

- 2028.4.30利払い

- 2028.10.30利払い

- 2029.4.30利払い

- 2029.10.30利払い

- 2030.4.30利払い

- 2030.10.30利払い・期限前償還(第33回債)

- 2031.4.30利払い

- 2031.10.30利払い

- 2032.4.30利払い

- 2032.10.30利払い

- 2033.4.30利払い

- 2033.10.30利払い

- 2034.4.30利払い

- 2034.10.30利払い

- 2035.4.30利払い

- 2035.10.30利払い・償還

条件決定日

2025年10月16日

募集期間

2025年10月17日〜2025年10月29日

発行日

2025年10月30日

利払日

毎年4月30日および10月30日(年2回)

期限前償還日

「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」は、2030年10月30日に期限前償還される場合があります。

償還日

2035年10月35日

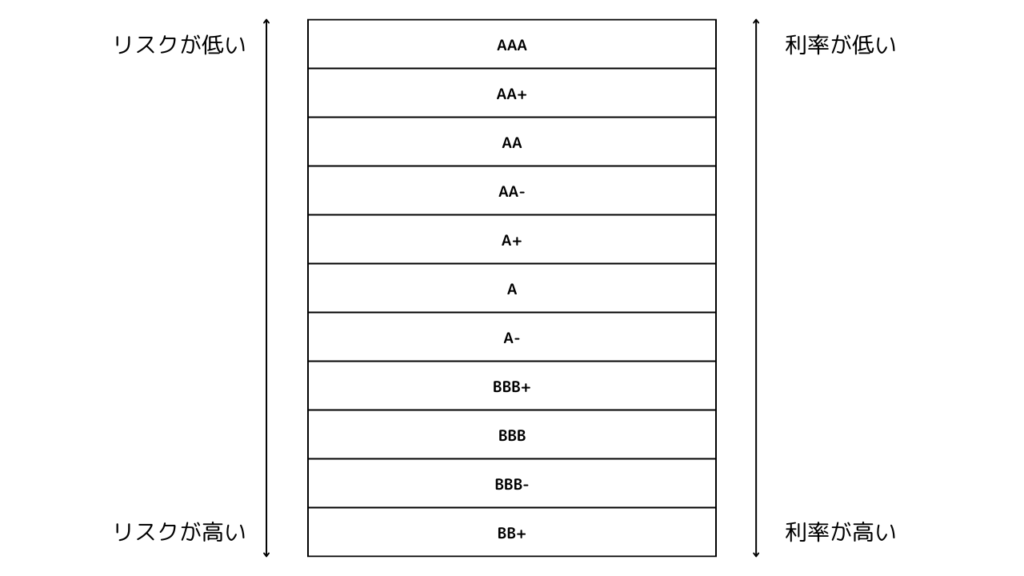

格付け

「株式会社みずほフィナンシャルグループ第30回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第31回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」は、以下に示す長期個別債務格付を取得しています。

| 格付機関 | 第32回債 | 第33債 |

|---|---|---|

| R&I | AA- | AA- |

| JCR | AA- | AA- |

格付投資情報センター

格付投資情報センター(R&I)による格付理由は次のとおりです。

みずほFGは商業銀行業務を中心に世界有数の規模を持つ。R&Iは今回の見直しでグループ全体の信用力をAA相当に据え置き、持株会社であるみずほフィナンシャルグループの発行体格付はグループ信用力から1ノッチ下のAA-、傘下の事業子会社の発行体格付はグループ信用力と同等のAAを維持した。

銀行事業の営業基盤は極めて強い。信託や証券、アセットマネジメント分野での市場地位も高い。顧客属性を軸に運営するカンパニー制が浸透、グループ一体となった業務運営が定着している。特に米州を中心に銀行・証券一体で運営するCIB(コーポレート&インベストメントバンキング)ビジネスはグループの利益を牽引する存在だ。リテールは非対面取引の利便性を追求するほか、楽天証券に出資するなどプラットフォーマーとの提携も活用する。

事業ポートフォリオは商業銀行業務が主体で安定している。リスク耐久力はAAゾーンに見合う水準を十分確保している。内部留保の蓄積などでリスクバッファーが厚くなった。株式リスクの削減や抑制的な金利リスク運営が寄与している。ストレス下でも業務運営に支障が生じない資本水準と対応力を備える。資産の質は健全、信用コスト率は低位で安定している。

顧客部門を中心に利益は増加している。国内外の法人分野の各種ソリューションや与信に関連する手数料収入が増加している。資本効率に対する意識を高め収益性の高い事業に経営資源を投入する一方、業務の効率化やビジネスの見直しを継続し、経費率を引き下げていく。格付対比でみると収益性や経費効率には課題があり、収益力の改善に向けた取り組みに注目していく。

〇みずほフィナンシャルグループ

グループの持株会社。G-SIBsに指定されており、持株会社の債権者は子会社の債権者に対して劣後するとR&Iはみている。格付には持株会社固有の構造的劣後性などを反映している。

日本格付研究所

日本格付研究所(JCR)による格付理由は次のとおりです。

みずほフィナンシャルグループは、持株会社(当社)の傘下にみずほ銀行、みずほ信託銀行、みずほ証券などを擁する大手総合金融グループ。当社の発行体格付は、グループ信用力と同等としている。ダブルレバレッジ比率が一定水準を下回って推移していることや、今後も大きく上昇する可能性が低いと JCR ではみていることから、持株会社が有する構造劣後性を反映していない。

本社債は、劣後特約のほかに実質破綻時免除特約が付されているバーゼルⅢ適格 Tier2 商品である。実質破綻時免除特約により、当社は、内閣総理大臣が預金保険法の特定第二号措置を講ずる必要があると認定した場合、本社債につき元利金の支払義務を免除される。本件の債券格付は、劣後性を考慮し長期発行体格付から 1 ノッチ下とした。

販売会社

以下に示す証券会社で「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」を販売しています。

| 証券会社 | 第32回債 | 第33回債 |

|---|---|---|

| みずほ証券 | 525億円 | 575億円 |

| 野村證券 | 50億円 | 50億円 |

| 岡三証券 | 30億円 | 50億円 |

| 東海東京証券 | 25億円 | 55億円 |

| 楽天証券 | 20億円 | 20億円 |

| 大和証券 | 10億円 | 90億円 |

| 計 | 660億円 | 840億円 |

一般的に、社債はオンライントレードで扱わないことが多いため、店頭(対面)口座を作っておくことが必要です。社債の購入申し込みは電話で注文できます。

みずほ証券

みずほ証券は「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の買付注文をネット倶楽部(オンライントレード)でも取り扱っています。

野村證券

野村證券の債券取引は、個人向け国債と一部の外貨建債券のみオンラインサービスからも申し込めます。社債の購入と売却はオンラインサービスからは申し込めず、店頭取引でのみ取り扱っています。

楽天証券

楽天証券は「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」の買付注文をオンライントレードでのみ取り扱っています。

大和証券

大和証券では「株式会社みずほフィナンシャルグループ第32回無担保社債(実質破綻時免除特約および劣後特約付)」および「株式会社みずほフィナンシャルグループ第33回期限前償還条項付無担保社債(実質破綻時免除特約および劣後特約付)」をインターネット(オンライントレード)では取り扱っていません。「ダイワ・コンサルティング」コースの場合は本・支店・営業所、「ダイワ・ダイレクト」コースの場合はコンタクトセンターで取り扱っています。

発行実績

株式会社みずほフィナンシャルグループは、過去にも次の個人向け社債を発行しています。

| 銘柄 | 発行日 | 利率 | 期間 |

|---|---|---|---|

| 第31回債 | 2024年7月18日 | 当初5年:1.358% 以降5年:基準金利 + 0.750% |

10年 |

| 第30回債 | 2024年7月18日 | 1.837% | 10年 |

| 第26回債 | 2023年7月13日 | 当初5年:1.015% 以降5年:基準金利 + 0.950% |

10年 |

| 第28回債 | 2023年7月13日 | 1.412% | 10年 |

| 第26回債 | 2022年10月28日 | 当初5年:0.825% 以降5年:基準金利 + 0.740% |

10年 |

| 第25回債 | 2022年10月28日 | 0.979% | 10年 |

| 第24回債 | 2020年10月30日 | 当初5年:0.560% 以降5年:基準金利 + 0.600% |

10年 |

| 第23回債 | 2020年10月30日 | 0.875% | 10年 |

| 第20回債 | 2019年10月30日 | 当初5年:0.39% 以降5年:基準金利 + 0.53% |

10年 |

| 第19回債 | 2019年10月30日 | 0.538% | 10年 |

| 第14回債 | 2018年6月20日 | 当初5年:年0.4% 以降5年:基準金利 + 0.29% |

10年 |

関連記事

参考文献

株式会社格付投資情報センター (2024) NEWS RELEASE

株式会社日本格付研究所 (2024) News Release

コメント