株式の配当金や株式投資信託の分配金は、所得税において配当所得に分類されます。配当所得や配当控除に対する税金の仕組みと、確定申告のやり方をご紹介します。

配当所得とは

株式の配当金や投資信託(公社債投資信託を除く)の分配金は、所得税における配当所得に該当します。公社債投資信託の分配金は、配当所得ではなく利子所得になります。

| 収入 | 所得 |

|---|---|

| 株式の配当金 | 配当所得 |

| 投資信託(公社債投資信託を除く)の分配金 | 配当所得 |

| 公社債投資信託の分配金 | 利子所得 |

| クラウドファンディングの分配金 | 雑所得 |

公社債投資信託とは、国債、地方債、コマーシャルペーパー、外国法人が発行する譲渡性預金証書、国債先物取引などに投資対象が限定されている証券投資信託のことをいいます。MMF(マネー・マネジメント・ファンド)、外貨建MMF及びMRF(マネー・リザーブ・ファンド)等が公社債投資信託に該当します。公社債投資信託の分配金は、配当所得ではなく、利子所得になります。公社債投資信託の利子所得は原則として不要です。ただし、上場株式等(株式や投資信託)の譲渡損失と損益通算する場合には、確定申告のうえ申告分離課税を選択する必要があります。なお、特定口座(源泉徴収あり・配当等受領委任契約あり)の契約がある場合には、特定口座内にて自動的に損益通算されます。

課税方式

上場株式の配当金や投資信託の分配金の課税方式は、申告不要・申告分離課税・総合課税の3種類から選べます。

「申告不要」はその名のとおり、確定申告が不要な課税方式です。上場株式の配当や投資信託の分配金は、20.315%(所得税15%、復興特別所得税0.315%、住民税5%)が源泉徴収されているので、このまま課税を完結させる方法です。

「申告分離課税」は確定申告が必要で、給与所得とは別に課税される方法です。

「総合課税」は確定申告が必要で、給与所得等と合算して課税される方法です。給与所得が無いか少ない場合は、税率が下がることがあります。

| 課税方式 | 確定申告 | 税率 | 損益通算 | 配当控除 |

|---|---|---|---|---|

| 申告不要 | 不要 | 20.315% | 不可 | 不可 |

| 申告分離課税 | 必要 | 20.315% | 可 | 不可 |

| 総合課税 | 必要 | 所得による | 不可 | 可 |

申告不要

上場株式の配当金や投資信託の分配金は既に源泉徴収されているので、確定申告は不要です。確定申告をしなければ、申告不要を選んだことになります。

申告分離課税

配当所得を確定申告する義務はありませんが、あえて確定申告することもできます。確定申告する場合は、配当所得の課税方式を「申告分離課税」と「総合課税」のどちらかで選択します。

申告分離課税を選ぶと、申告不要のときと税率は変わりませんが、上場株式等の譲渡損失と損益通算することができるようになります。申告した年の損失だけでなく、前年度以前の繰越損失と損益通算することもできます。

上場株式等の譲渡損失がある場合、申告分離課税を選ぶと得です。

総合課税

配当所得を確定申告する際に「総合課税」を選ぶと、他の所得と合算して累進課税となります。配当控除を受けることができます。総合課税は他の所得と合算されて税率が決まるので、税率が20.315%より高くなったり、低くなったりします。総合課税を選んだ場合、上場株式等の譲渡損失と損益通算することはできません。

所得が低く、上場株式等の譲渡損失がない場合に総合課税を選ぶと得です。

配当控除とは

配当所得は所得税、復興特別所得税および住民税が源泉徴収されるので、原則として確定申告不要です。ただし、確定申告したうえ、総合課税を選択すると、配当所得から一定の方法で計算した金額の税額控除を受けることができます。これを配当控除といいます。

| その年分の課税総所得金額等 | 所得税の配当控除 |

|---|---|

| 1,000万円以下の部分 | 配当所得の10% |

| 1,000万円を超える部分 | 配当所得の5% |

非上場株式の配当金

非上場株式の配当金に対する課税方式は、上場株式の配当金に対する課税方式とは異なります。

| 所得税 | 住民税 | |

|---|---|---|

| 少額配当 | 確定申告不要または総合課税 | 総合課税 |

| 少額配当以外の配当 | 総合課税 | 総合課税 |

少額配当とは、非上場株式の配当金のうち、1銘柄につき1回に支払いを受ける金額が、10万円に配当計算期間の月数を乗じてこれを12で除して計算した金額以下の配当金をいいます。たとえば、配当計算期間が6か月の場合、1銘柄につき1回に支払いを受ける金額が5万円以下なら少額配当となります。

少額配当の場合、所得税の課税方式は「確定申告不要」または「総合課税」のうちいずれかを選ぶことができます。上場株式の配当金とは異なり、課税方式として「申告分離課税」を選ぶことはできません。

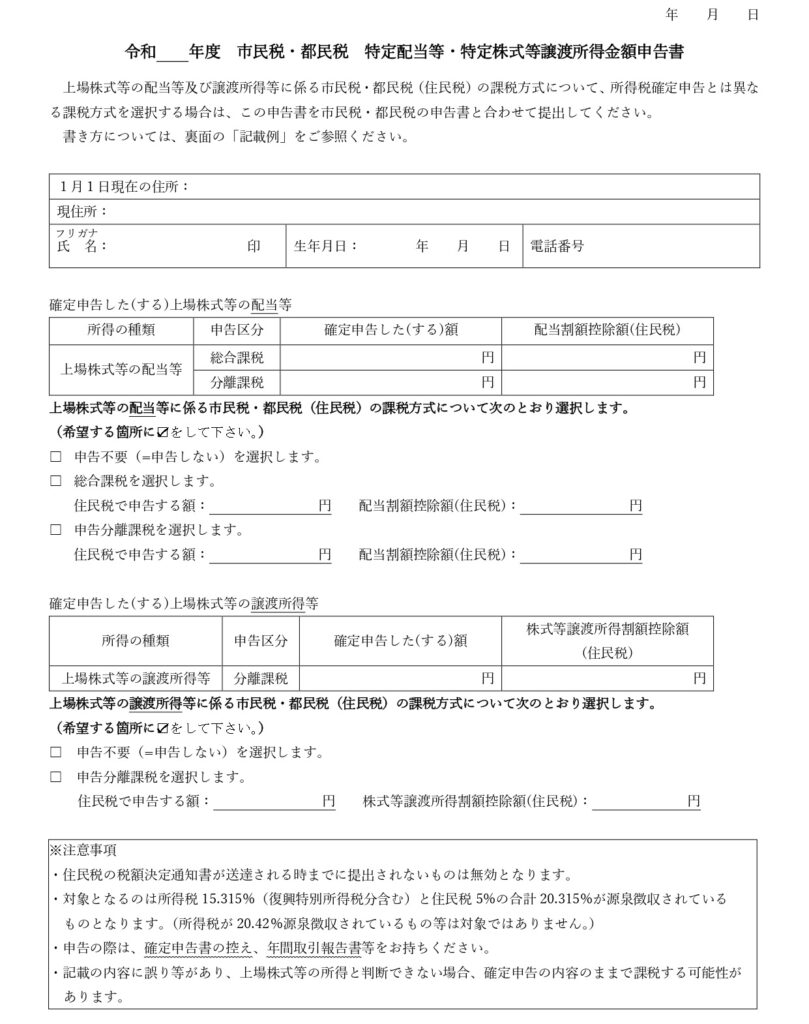

所得税と住民税で別々の課税方式を選べる

2017年度の税制改正によって、これら3つの課税方式を所得税と住民税でそれぞれ任意に選べることができるようになりました。これにより「所得税は総合課税」、「住民税は申告不要」という課税方法を選べば、ほとんどの年金生活者は上場株式の配当や投資信託の分配金にかかる税率を下げることができるようになりました。

これまでにも、確定申告で総合課税を選べば、年金生活者は「申告不要」方式の税率20.315%より税率を安くすることができました。ただし「総合課税」にしてしまうと、株式の配当や投資信託の分配金が国民健康保険料や後期高齢者医療制度の割賦対象となってしまい、税金は安くなっても保険料が高くなってしまうという問題がありました。

国民健康保険料や後期高齢者医療制度の割賦対象は、所得税の所得とは無関係で、住民税の所得で判定されます。そこで、所得税には総合課税を選んで税率を下げ、住民税は申告不要を選んで国民健康保険料や後期高齢者医療制度の保険料が上がらないようにできます。

| 所得税 | 住民税 | |

|---|---|---|

| 課税方式 | 総合課税 | 申告不要 |

| 国民健康保険料 | 無関係 | 総合課税にすると上がる |

| 後期高齢者医療制度 | 無関係 | 総合課税にすると上がる |

注意点

この制度を利用するには、所得税の確定申告書を税務署に提出することに加えて、それとは別に住民税の申告書を作成して市区町村の窓口に提出する必要があります。

配当金の住民税を申告不要にする場合、先に住民税の手続きをしなければなりません。ただし、外国課税控除は所得税から申告しないと通らないので、住民税申告不要と外国課税控除の両方を申請するのはできません。

クラウドファンディングの分配金等は20.42%(所得税20%と復興特別所得税0.42%)が源泉徴収されています。これは住民税が源泉徴収されていないので、住民税を申告不要とすることはできません。

関連記事

参考文献

国税庁 (2022) No.1330 配当金を受け取ったとき(配当所得)

国税庁 (2023) 配当所得の課税方法

コメント