日経225オプション取引とは、大阪取引所で取引されている株価指数オプションのひとつです。この記事では、日経225オプションの仕組みについてご紹介します。

日経225オプションとは

日経225オプションとは、日経平均株価指数(日経225)のオプション取引です。

日経225オプションには4種類の取引があります。

- コール・オプションの買い

- コール・オプションの売り

- プット・オプションの買い

- プット・オプションの売り

| オプション | 売買 | 利益額 | 利益が出る可能性 |

|---|---|---|---|

| コール | 買い | 青天井 | 低い |

| コール | 売り | 限定 | 高い |

| プット | 買い | 青天井 | 低い |

| プット | 売り | 限定 | 高い |

日経225オプション取引は、取引最終日の翌営業日のみ権利行使可能なヨーロピアン・オプションです。

コール・オプション

日経225オプション取引におけるコール・オプションとは、日経平均株価指数について、一定の期日内に、あらかじめ決められた数量を、あらかじめ決められた価格で買う権利のことです。

コール・オプションの買い手は、プレミアム(オプション料)と引き換えにオプションの権利を得ることができます。コール・オプションの売り手は、プレミアムを受け取る代わりに買い手が権利行使した場合に応じる義務が発生します。

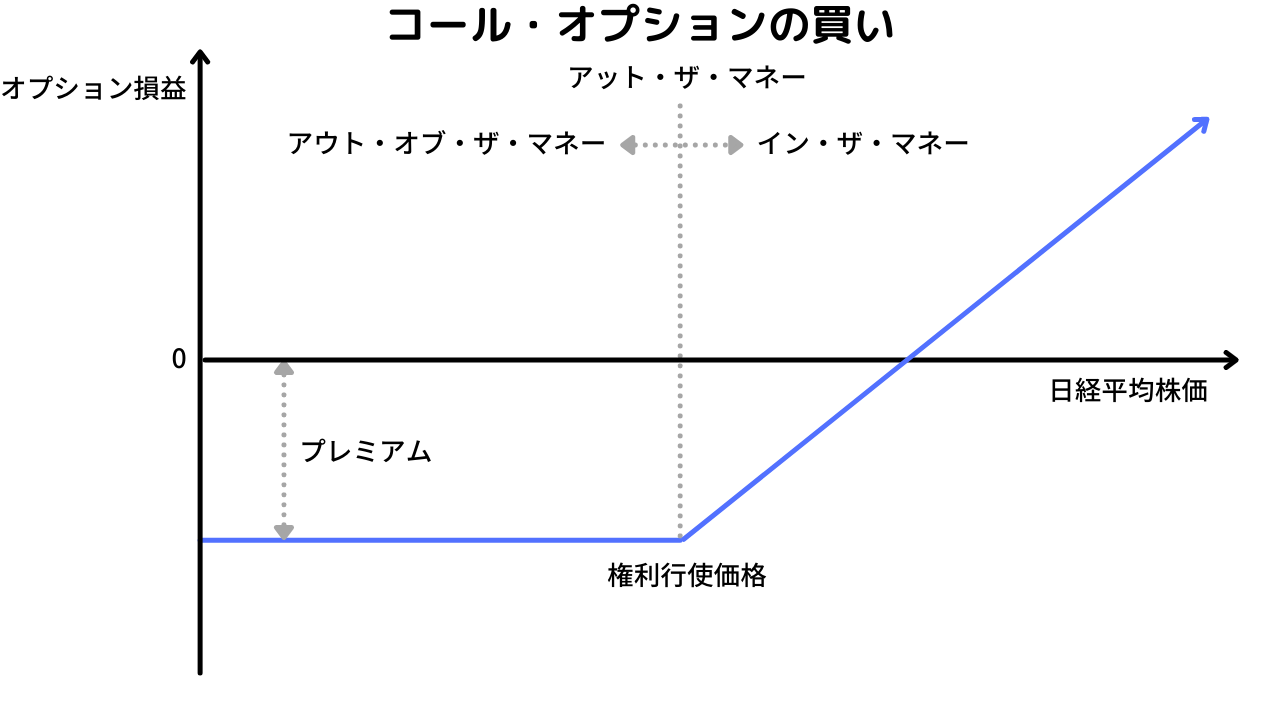

コール・オプションの買い

日経225オプション取引におけるコール・オプションの買いとは、日経平均株価指数が一定の価格以上になったら、その差額を受け取れる権利を買うことです。

その差額を受け取れる権利を買うために、オプション価格を支払います。

損失が限定されている一方、利益は青天井です。日経平均株価指数が一定の価格以上にならないと利益が出ないため、利益が出る可能性は低いです。

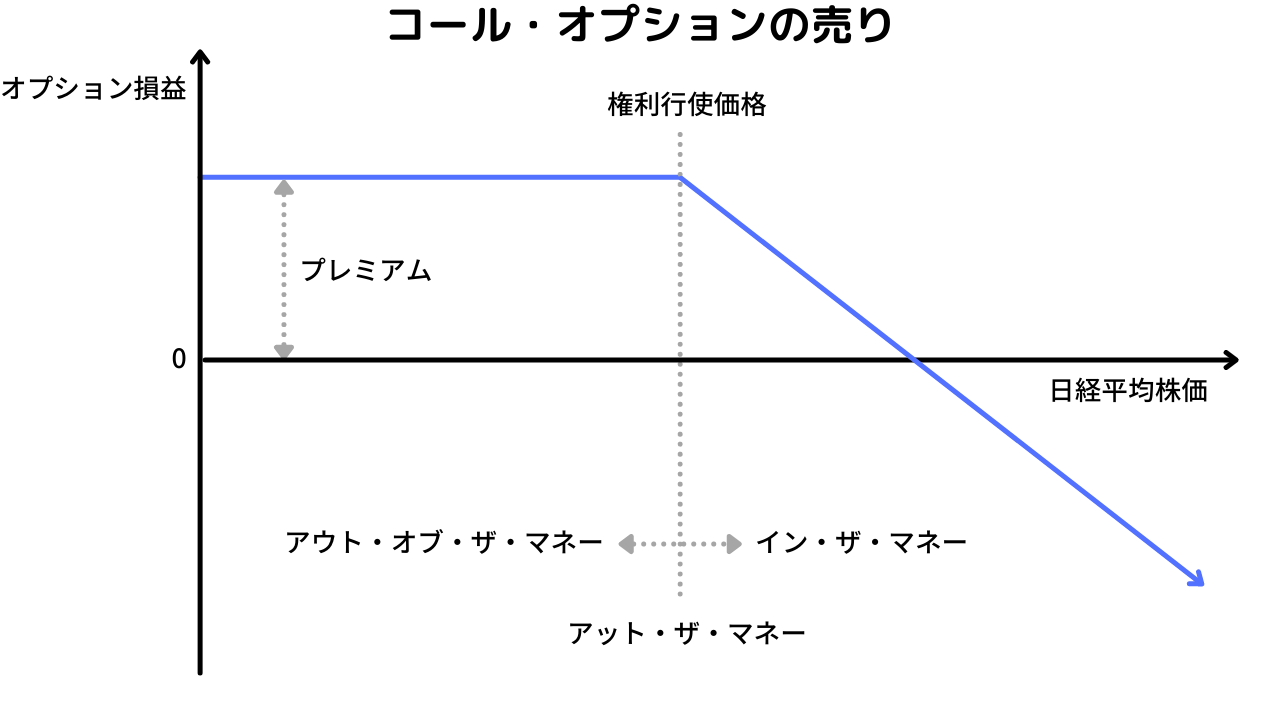

コール・オプションの売り

日経225オプション取引におけるコール・オプションの売りとは、日経平均株価指数が一定の価格以上になったら、その差額を支払う義務を売ることです。

差額を支払う義務を負う報酬として、オプション価格を受け取ります。

日経平均株価指数が一定の価格以上になったら支払う金額は未定のため、証拠金を預ける必要があります。

利益が限定されている一方、損失は青天井です。日経平均株価指数が一定の価格以上にならないと損失が出ないため、損失が出る可能性は低いです。

プット・オプション

日経225オプション取引におけるプット・オプションとは、日経平均株価指数について、一定の期日内に、あらかじめ決められた数量を、あらかじめ決められた価格で売る権利のことです。

プット・オプションの買い手は、プレミアム(オプション料)と引き換えにオプションの権利を得ることができます。プット・オプションの売り手は、プレミアムを受け取る代わりに買い手が権利行使した場合に応じる義務が発生します。

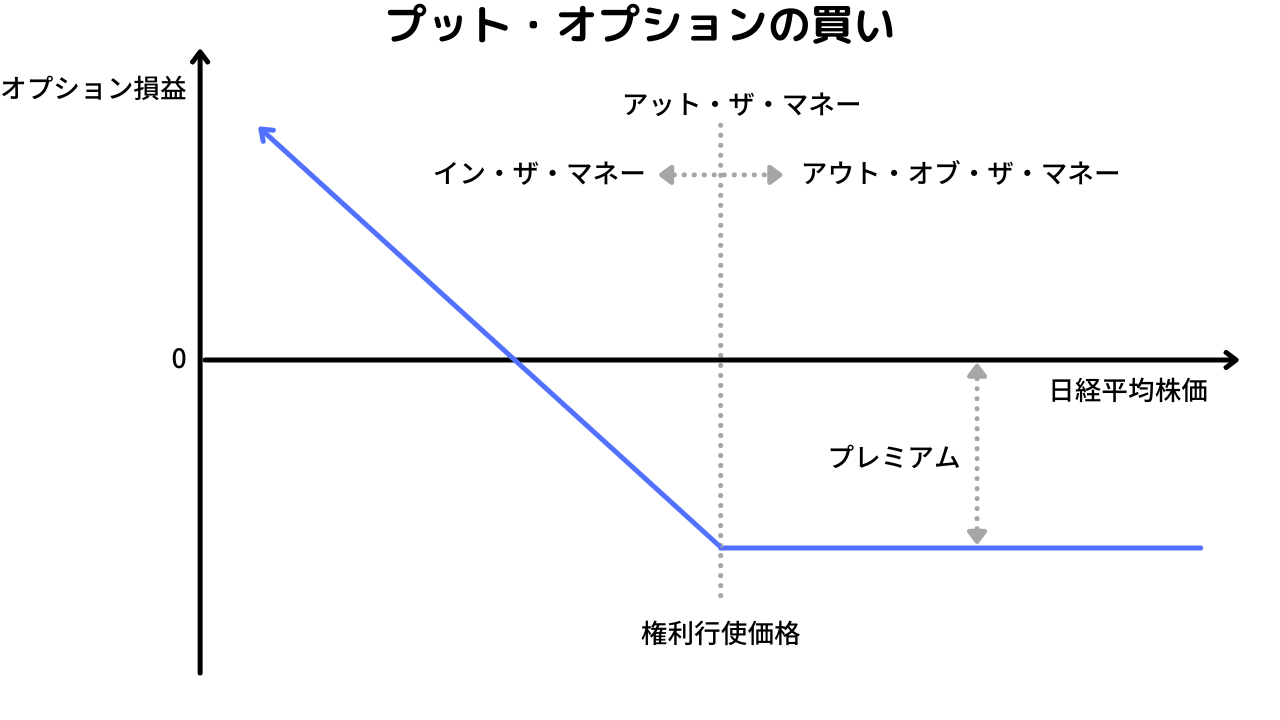

プット・オプションの買い

日経225オプション取引におけるプット・オプションの買いとは、日経平均株価指数が一定の価格以下になったら、その差額を受け取れる権利を買うことです。

その差額を受け取れる権利を買うために、オプション価格を支払います。

損失が限定されている一方、利益は青天井です。日経平均株価指数が一定の価格以下にならないと利益が出ないため、利益が出る可能性は低いです。

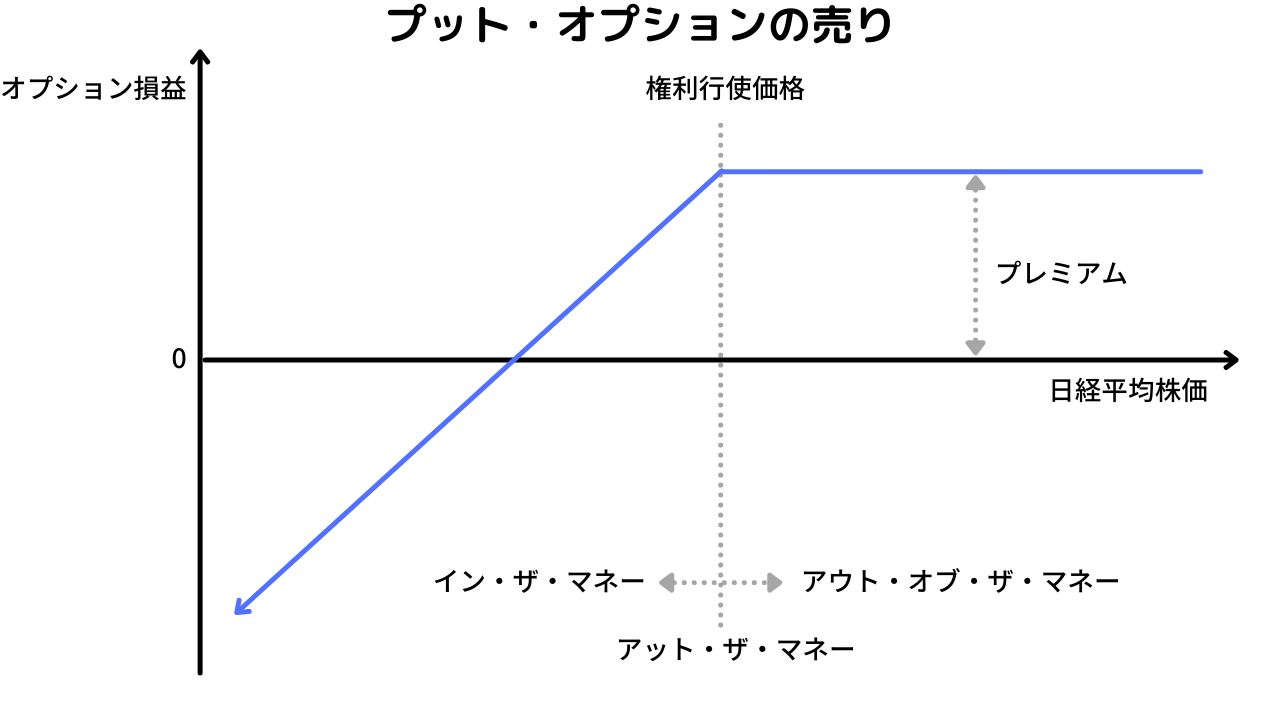

プット・オプションの売り

日経225オプション取引におけるプット・オプションの売りとは、日経平均株価指数が一定の価格以下になったら、その差額を支払う義務を売ることです。

差額を支払う義務を負う報酬として、オプション価格を受け取ります。

日経平均株価指数が一定の価格以下になったら支払う金額は未定のため、証拠金を預ける必要があります。

利益が限定されている一方、損失は青天井です。日経平均株価指数が一定の価格以下にならないと損失が出ないため、損失が出る可能性は低いです。

短期金利

短期金利が上昇すると、コール・オプションのプレミアムは上昇します。資金を借りて原資産を買う場合、現時点で買うよりも将来買う方が金利分だけ有利となるため、将来買う権利(コール・オプション)のプレミアムも上昇します。また、短期金利が上昇することによって、権利行使価格の割引現在価値が下落します。実質的に権利行使価格が低くなると、コール・オプションのプレミアムは上昇します。

| 短期金利 | コール | プット |

|---|---|---|

| 上昇 | 上昇 | 下落 |

| 下落 | 下落 | 上昇 |

短期金利に対するプレミアムの変化の割合のことを「ロー」といいます。

証拠金

日経225オプション取引において、コール・オプションやプット・オプションを売るには、証拠金を差し入れる必要があります。

オプションの売りは差金決済取引であるため、決済してみるまで必要な金額がわかりません。決済時に必要な資金の担保として差し入れるのが証拠金です。オプションの売りで利益が出た場合、利益額と共に証拠金が全額返ってきます。

一方、オプションを買うには、オプション価格を支払います。コール・オプションやプット・オプションを買うのに、証拠金を差し入れる必要はありません。オプションを買うのに必要な金額はオプション価格のみであるため、あらかじめ必要な資金が決まっているからです。

日本証券クリアリング機構がSPANリスクパラーメーターとして、毎週第一取引日に見直しを行っており、公表日の翌週に適用されます。

SPAN(Standard Portfolio Analysis of Risk)証拠金とはシカゴ・マーカンタイル取引所が開発したオプション取引の証拠金計算方法です。

証拠金は同SPANリスクパラメーターを元に、各証券会社で独自に設定している係数を掛けて算出されます。

取引時間

日経225オプションの取引時間は、大阪取引所によって決められています。

取引時間は日中立会とナイト・セッションの2部に分かれています。

日中立会の取引時間は、次のようになっています。

- 8:00~9:00プレ・オープニング注文のみを受け付けて、マッチングは行いません。

- 9:00オープニング・オークション板寄せ方式によるマッチングを行います。取引が成立しなければ、ザラバに移行します。

- 9:00~15:10ザラバ原則として、ザラバ方式による取引を行います。取引の一時中断または停止を行った場合には、板寄せ方式により取引を再開します。

- 15:10~15:15プレ・クロージング注文のみを受け付けて、マッチングを行いません。

- 15:15クロージング・オークション板寄せ方式によるマッチングを行います。

ナイト・セッションの取引時間は、次のようになっています。

- 16:15~16:30プレ・オープニング注文のみを受け付けて、マッチングは行いません。

- 16:30オープニング・オークション板寄せ方式によるマッチングを行います。取引が成立しなければ、ザラバに移行します。

- 16:30~翌5:25ザラバ原則として、ザラバ方式による取引を行います。取引の一時中断または停止を行った場合には、板寄せ方式により取引を再開します。

- 翌5:25~翌5:30プレ・クロージング注文のみを受け付けて、マッチングを行いません。

- 翌5:30クロージング・オークション板寄せ方式によるマッチングを行います。

2021年9月21日から大阪取引所の次期デリバティブ売買システム(J-GATE 3.0)が稼働するのに伴い、先物・オプションの取引時間が翌6:00までに拡大されます。

日経225オプションの取引時間は、日経225先物の取引時間とは異なります。

ザラ場(ザラバ)方式とは、値段優先で、条件が同じであれば発注時間が早いものから売買を成立させる取引方式です。

板寄せ方式とは、成行注文を優先し、次に高い買注文と安い売注文を突き合わせて、数量的に合致する約定価格を決めていく取引方式です。

限月

日経225オプションでは、25限月取引制を採用しています。

注文方法

日経225オプションの注文方法は、やや複雑です。

日経225オプションを売買する際、約定数量条件を指定する必要があります。

- Fill and Store (FAS)

- Fill and Kill (FAK)

- Fill or Kill (FOK)

Fill and Store(FAS)とは、注文の一部だけが約定できるときは約定させて、未約定である残数量の注文をそのまま有効とします。

Fill and Kill(FAK)とは、注文の一部だけが約定できるときは約定させて、未約定である残数量の注文を失効させます。

Fill or Kill(FOK)とは、注文の全数量が直ちに約定しない場合には、全数量を失効させます。

手数料

日経225オプション取引の手数料は、証券会社によって異なります。

| 証券会社 | 手数料 | 最低手数料 |

|---|---|---|

| GMOクリック証券 | 0.152% | 214円 |

| マネックス証券 | 0.198% | 198円 |

| 楽天証券 | 0.198% | 198円 |

| SBI証券 | 0.220% | 220円 |

| 三菱UFJ eスマート証券 | 0.220% | 220円 |

| 松井証券 | 0.220% | 220円 |

日経225ミニオプション取引の手数料は、証券会社によって異なります。

| 証券会社 | 手数料 |

|---|---|

| 楽天証券 | 19.8円 |

| 三菱UFJ eスマート証券 | 19.8円 |

| マネックス証券 | 0.198%(最低手数料19.8円) |

| SBI証券 | 0.22%(最低手数料22円) |

| 松井証券 | – |

リスク指標

オプション取引には、さまざまなリスク指標があります。これらのリスク指標はギリシャ文字で表されています。

- デルタ

- ガンマ

- セータ

- ロー

- ベガ

- オメガ

デルタ

オプションのデルタとは、原証券価格の変化に対するプレミアムの変化の割合を指します。プレミアムの変化額を原証券価格の変化額で除して、デルタを求めることができます。

デルタの値は、次に示す計算式によって求めます。

日経225オプション取引におけるデルタは、日経平均株価が1円動いたときに、プレミアムの理論価格がいくら動くかを示しています。たとえば、デルタが0.5であれば、日経平均株価が1円動くと、プレミアムが0.5円動くという意味です。

ガンマ

ガンマとは、オプション取引のリスク指標のひとつで、原資産の価格が変動したときに、デルタがどれだけ変化するかを表す指標です。

ガンマの値は、次に示す計算式によって求めます。

ガンマが大きくなるほど、原資産価格が変動したときのデルタの変化も大きくなります。ガンマが小さくなるほど、原資産価格が変動したときのデルタの変化も小さくなります。

ガンマの値は、アット・ザ・マネー付近で値が大きくなり、イン・ザ・マネー又はアウト・オブ・ザ・マネーになるほど0に近づきます。

セータ

プレミアム(オプションの価値)は、時間の経過とともに減少していきます。セータとは、満期までの残存期間の変化に対するプレミアムの変化の割合のことです。残存期間は営業日数ではなく、土日や休日も含んだ実日数を指します。

セータの値は、次に示す計算式によって求めます。

セータの値が-1.0の場合、満期日までの日数が1日減ると、プレミアムが1.0円減少することを意味しています。

ロー

ローとは、短期金利の変化に対するプレミアムの変化の割合のことです。

ローの値は、次に示す計算式によって求めます。

ローの値は、短期金利1%の変化に対するプレミアムの変化です。

ベガ

ベガとはオプション取引のリスク指標のひとつで、原資産のインプライド・ボラティリティ(予想変動率)が変動したときに、プレミアムがどれだけ変化するかを表す指標です。

ベガは次に示す計算式によって求めます。

ボラティリティの変動による影響は、アット・ザ・マネーにおいて最も大きいため、ベガもアット・ザ・マネーで最も大きくなります。また、満期までの残存日数が長いオプションの方がベガが大きくなります。

オメガ

オメガとは、オプション取引のリスク指標のひとつで、原資産価格の変化率に対するプレミアムの変化率の割合を示す指標です。

オメガの値は、次に示す計算式によって求めます。

デルタがプレミアムと原資産価格それぞれの変化額の割合を表すのに対して、オメガはプレミアムと原資産価格それぞれの変化率の割合を表します。

オプション戦略

現物とオプションを組み合わせたり、複数のオプションを組み合わせることで、さまざまな相場変化に対応することができます。代表的なオプション戦略をご紹介します。

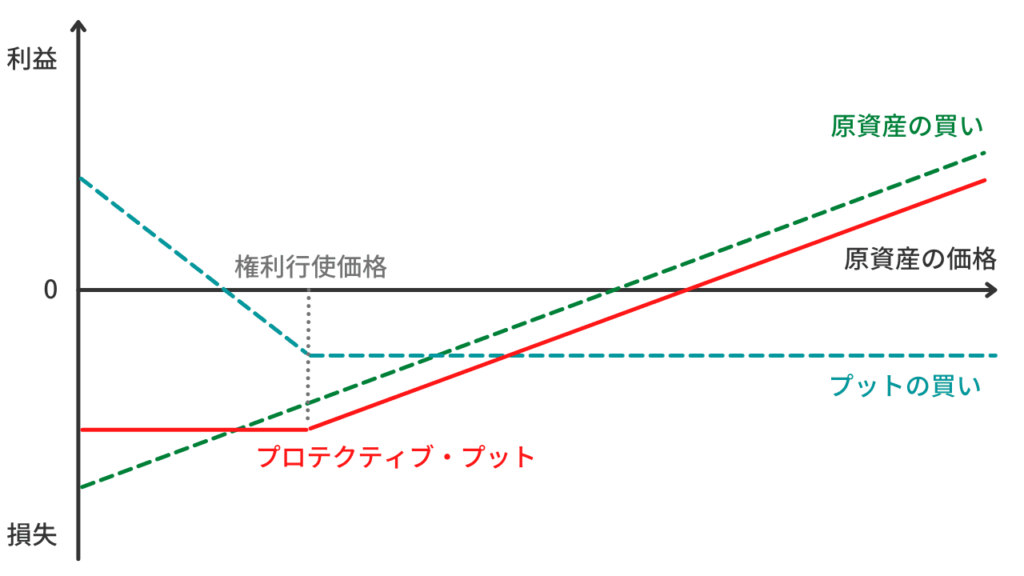

プロテクティブ・プット

プロテクティブ・プットとは、原証券の買い持ちとプットの買いで作るポジションのことです。原証券が値上がりすると、値上がり益は原証券のみと比べて小さくなりますが、原証券が下落してもトータルとしての損失が限定されます。

| 原資産の価格 | 原資産の買い | プットの買い |

|---|---|---|

| 値上がり | 利益 | プレミアムの損失 |

| 値下がり | 損失 | 権利行使の利益 |

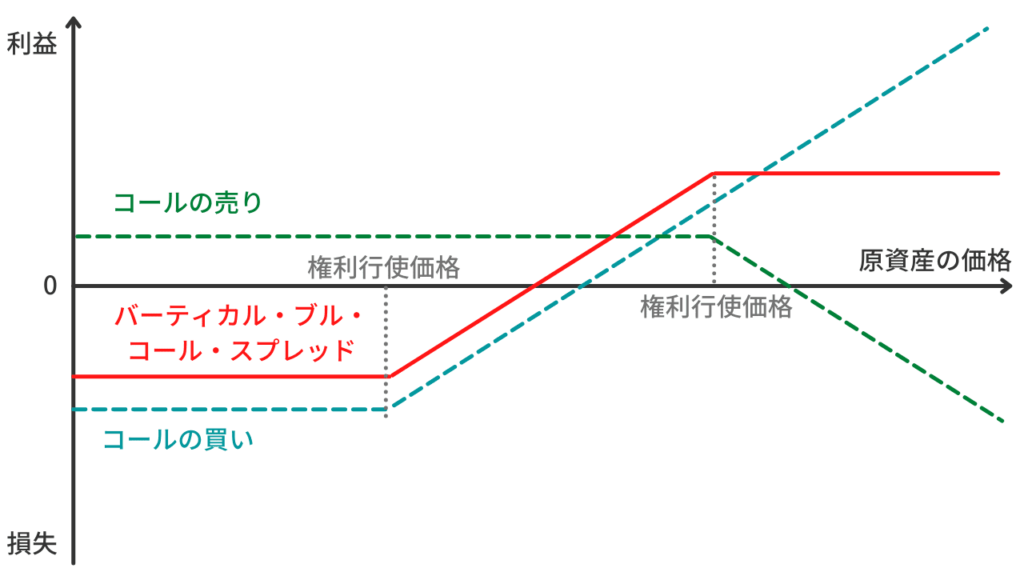

バーティカル・ブル・コール・スプレッド

バーティカル・ブル・コール・スプレッドとは、同限月のオプションのうち、「権利行使価格が安いコール・オプションの買い」と「権利行使価格が高いコール・オプションの売り」を組み合わせて保有することです。

コール・オプションを買うことで、相場が上昇すると利益が出ます。相場が上昇しなくても、コール・オプションを売ったプレミアムを得ることができます。ただし、相場が大きく上昇すると、コール・オプションの売りで損失が出るので、コール・オプションの買いによる利益が少なくなってしまいます。

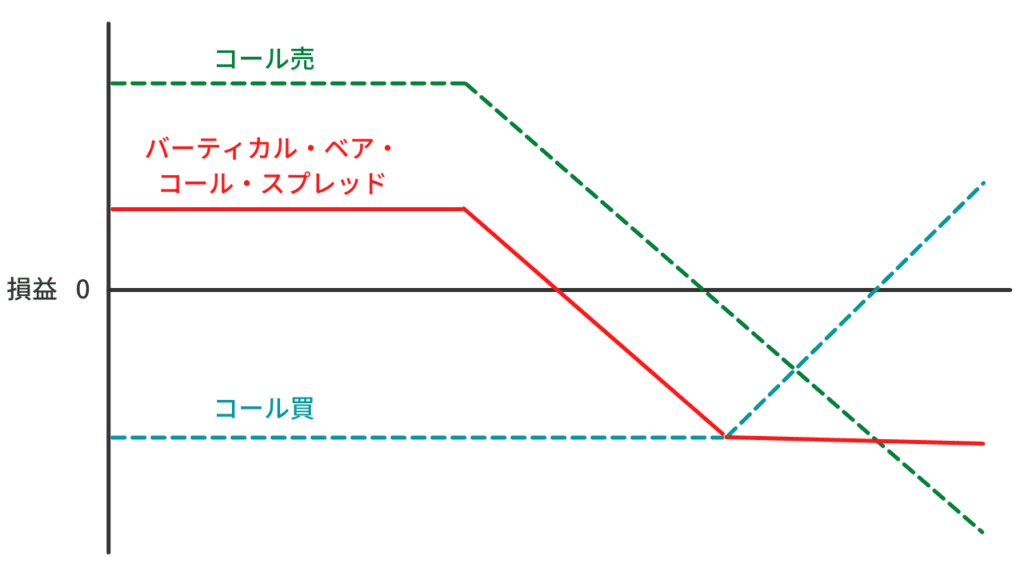

バーティカル・ベア・コール・スプレッド

バーティカル・ベア・コール・スプレッドとは、権利行使価格の高いコール・オプションを買い、権利行使価格の低いコール・オプションを売るポジションで、市場価格がやや下落すると予想するときにとる戦略です。

コール・オプションを売ることによって、日経平均株価が上がらなければ利益を得ることができます。ただし、コール・オプションの買いを組み合わせることで、日経平均株価がある一定以上上がれば利益が出るので、コール・オプションの売りの損失を相殺できます。

| 原資産の価格 | コールの売り | コールの買い |

|---|---|---|

| 値上がり | 権利行使の損失 | 権利行使の利益 |

| 値下がり | プレミアムの利益 | プレミアムの損失 |

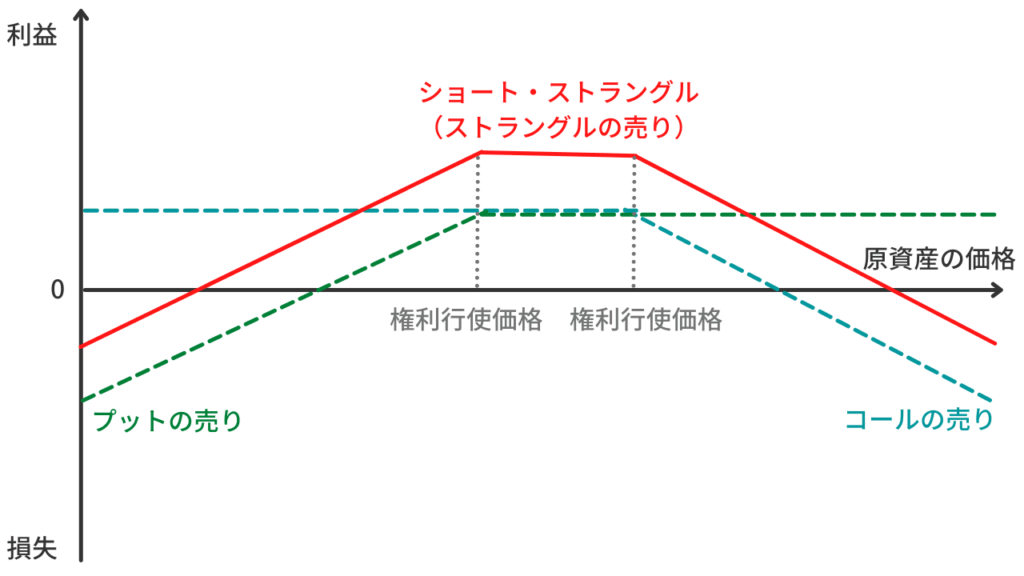

ショート・ストラングル

ショート・ストラングル(ストラングルの売り)とは、権利行使価格の高いコール・オプションを売り、権利行使価格の低いプット・オプションを売るポジションで、市場価格が小動きであまり変化しないと予想するときにとる戦略です。

| 原資産の価格 | コールの売り | プットの売り |

|---|---|---|

| 値上がり | 権利行使の損失 | プレミアムの利益 |

| 変わらない | プレミアムの利益 | プレミアムの利益 |

| 値下がり | プレミアムの利益 | 権利行使の損失 |

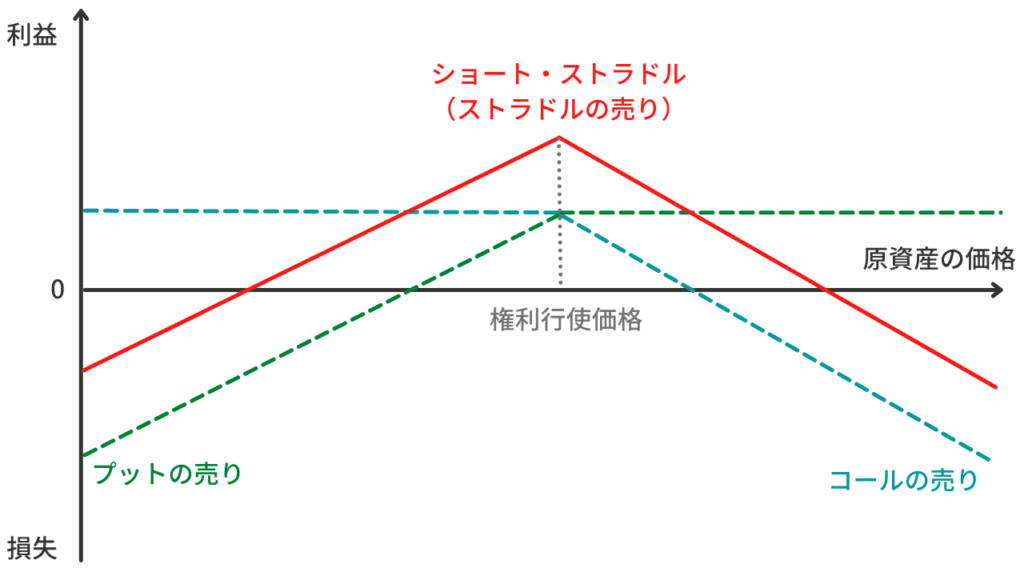

ショート・ストラドル

ショート・ストラドル(ストラドルの売り)とは、権利行使価格が同じ高いコール・オプションといプット・オプションを売るポジションで、市場価格が小動きであまり変化しないと予想するときにとる戦略です。

| 原資産の価格 | コールの売り | プットの売り |

|---|---|---|

| 値上がり | 権利行使の損失 | プレミアムの利益 |

| 変わらない | プレミアムの利益 | プレミアムの利益 |

| 値下がり | プレミアムの利益 | 権利行使の損失 |

コメント