ソフトバンクグループ株式会社が個人向け社債「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」を2025年12月8日に発行します。

銘柄

ソフトバンクグループ株式会社第67回無担保社債

愛称

福岡ソフトバンクホークスボンド

発行体

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の発行体は、ソフトバンクグループ株式会社です。

ソフトバンクグループ株式会社は、日本を代表する投資持株会社であり、情報通信・インターネット・AI(人工知能)などの分野で世界的な投資活動を行っています。1981年に孫正義氏が創業し、当初はパソコン用ソフトウェアの流通事業からスタートしました。その後、携帯電話事業(現ソフトバンク株式会社)を中核に成長し、アリババグループへの早期投資などで巨額の利益を上げました。現在は「ソフトバンク・ビジョン・ファンド」を通じ、AI、フィンテック、自動運転、ロボティクスなどの先端企業に出資し、世界規模のテクノロジー投資会社として知られています。本体は主に投資と資本運用を担い、通信事業は子会社が運営しています。積極的な投資戦略と大胆な経営判断が特徴の企業です。

| 商号 | ソフトバンクグループ株式会社 |

| 設立日 | 1981年9月3日 |

| 本社所在地 | 東京都港区海岸1-7-1 |

| 代表者 | 代表取締役 会長兼社長執行役員 孫正義 |

| 資本金 | 2,387億72百万円(2025年3月末現在) |

| 子会社数 | 965社(2025年3月末現在) |

| 関連会社数 | 152社(2025年3月末現在) |

| 共同支配企業 | 23社(2025年3月末現在) |

| 従業員数 | 274人(連結ベース67,229人)(2025年3月末現在) |

| 事業内容 | 純粋持株会社 |

| 上場証券取引所 | 東京証券取引所プライム市場 |

| 銘柄コード | 9984 |

主要な連結子会社と関連会社は次のとおり。

- ソフトバンク株式会社

- Sprint Communications, Inc.(米国の携帯電話事業者)

- ヤフー株式会社

- アスクル株式会社

- 株式会社PayPay銀行

バリューコマース株式会社

- ブックオフコーポレーション株式会社

- Arm Limited(英国のスマホ向けマイクロプロセッサ設計会社)

- 福岡ソフトバンクホークス株式会社

- アイティメディア株式会社(IT総合情報サイトITmediaの運営会社)

- 株式会社ベクター(ソフトウェアダウンロード販売会社)

- Alibaba Group Holdings Limited(中国の電子商取引サイト運営会社)

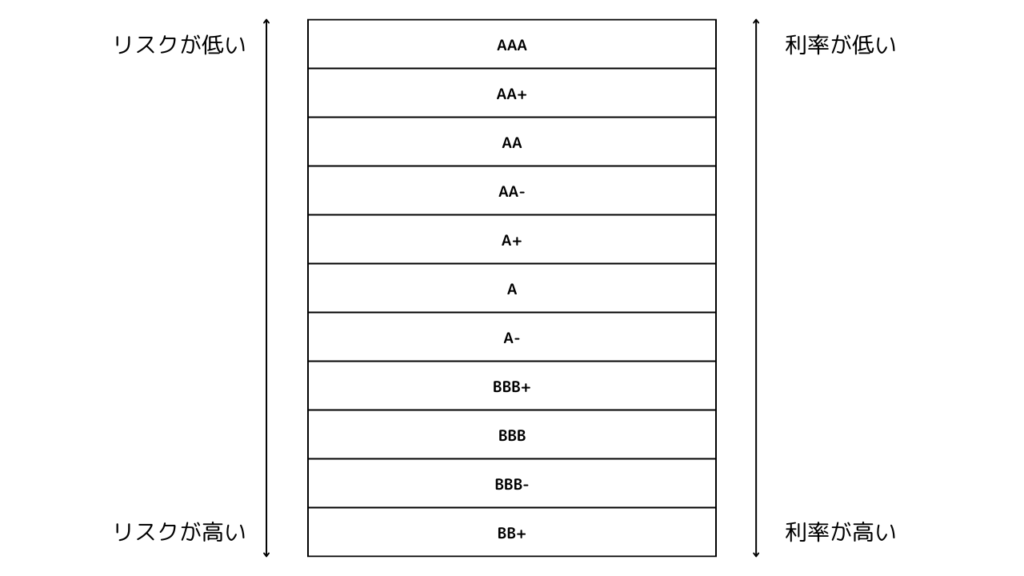

ソフトバンクグループ株式会社は、以下に示す格付け会社から発行体格付を取得しています。

| 格付会社 | 格付 |

|---|---|

| スタンダード&プアーズ (S&P) | BB+ |

| 日本格付研究所 | A- |

ソフトバンクグループ株式会社の連結損益計算書は以下のとおりです。

| 売上高 | 7,243,752 |

| 売上原価 | 3,489,549 |

| 売上総利益 | 3,754,203 |

| 投資損益 | 3,701,107 |

| 税引前利益 | 1,704,721 |

| 法人所得税 | 101,613 |

| 純利益 | 1,603,108 |

※2025年3月31日決算

発行条件

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の発行条件は以下のとおりです。

期間

7年

利率

年利率3.98%(税引前)

発行価格

額面100円につき100円

申込単位

100万円単位

発行額

5000億円

無担保

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」には担保および保証は付けられていません。また、とくに留保されている資産もありません。

劣後特約

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」には劣後特約が付いていません。

劣後特約とは、劣後事由が発生したときの弁済(元利金の返済)順位が一般無担保社債(シニア債)よりも低くなるという特約です。

劣後事由が発生した場合には、元利金の全部または一部の支払いを受けられない可能性があります。具体的には、次のような場合です。

- 清算手続が開始された場合

- 裁判所が破産手続き開始の決定をした場合

- 裁判所が更生手続き開始の決定をした場合

- 裁判所が再生手続き開始の決定をした場合

このような場合、優先順位の高い債務から弁済されていきます。ソフトバンクグループ株式会社における弁済順位は次のようになります。

| 順位 | 分類 | 具体例 |

|---|---|---|

| 1 | シニア債務 | 第67回無担保社債(福岡ソフトバンクホークスボンド) ローン |

| 2 | 劣後社債 | 第5回無担保社債(劣後特約付) |

| 3 | 劣後社債 優先株式 |

第5回利払繰延条項・期限前償還条項付無担保社債(劣後特約付) |

| 4 | 普通株式 | – |

プレゼント

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」を購入すると、ソフトバンクグループ株式会社より、「お父さん応援隊長 フリースブランケット」がプレゼントされます。

スケジュール

「ソフトバンクグループ株式会社第64回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の条件決定から償還までのスケジュールは以下のとおりです。

- 2025.11.26条件決定

- 2025.11.27募集開始

- 2025.12.5募集終了

- 2025.12.8発行日

- 2026.6.8利払い

- 2026.12.8利払い

- 2027.6.8利払い

- 2027.12.8利払い

- 2028.6.8利払い

- 2028.12.8利払い

- 2029.6.8利払い

- 2029.12.8利払い

- 2030.6.8利払い

- 2030.12.8利払い

- 2031.6.8利払い

- 2031.12.8利払い

- 2032.6.8利払い

- 2032.12.8利払い・償還

条件決定日

2025年11月26日

募集期間

2025年11月27日~2025年12月5日

発行日

2025年12月8日

利払日

毎年6月8日及び12月8日(年2回)

償還日

2032年12月8日

格付

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」は、株式会社日本格付研究所(JCR)から「A」の長期個別債務格付を取得しています。

日本格付研究所(JCR)による格付事由は以下のとおりです。

JCR では、25 年 4 月 1 日に当社の長期発行体格付を「A」、見通しをネガティブと公表している。その後、当社の信用力に影響を与える事象は生じていない。

25 年に入り、OpenAI への出資、半導体設計会社 Ampere の買収、Stargate プロジェクトなど AI 関連への投資を加速させている。25 年 8 月にはインテルへの出資、10 月にはスイス重電大手ABB のロボティクス事業の買収を発表するなど、半導体からロボットまで AI に関連する産業へ幅広く投資を行っている。これらの投資に対して、社債発行を含む負債調達のほか、保有資産の活用によって資金が手当てされると想定している。JCR では財務方針(LTV25%未満(通常時))は堅持されるとみているが、公表済みの投資案件のクロージング状況や今後新たに発生する投資案件などを確認し、保有資産の質や LTV の管理状況を注視していく。

販売会社

以下に示す証券会社で「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」を販売しています。

| 金融機関 | 引受金額 |

|---|---|

| SMBC日興証券 | 900億円 |

| 野村證券 | 900億円 |

| SBI証券 | 900億円 |

| 大和証券 | 700億円 |

| 三菱UFJモルガン・スタンレー証券 | 420億円 |

| みずほ証券 | 420億円 |

| 岡三証券 | 400億円 |

| 東海東京証券 | 170億円 |

| 岩井コスモ証券 | 130億円 |

| 水戸証券 | 47億円 |

| 西日本シティTT証券 | 13億円 |

| 合計 | 5000億円 |

証券会社によって引受金額(販売総額)が異なります。引受金額が大きい証券会社ほど購入しやすくなっています。

SMBC日興証券

SMBC日興証券では「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の買付注文をオンライントレードでも取り扱っています。

野村證券

野村證券では「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の買付注文をオンラインサービスでも取り扱っています。

SBI証券

SBI証券では「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の買付注文をオンライントレードのみで取り扱っています。

大和証券

大和証券では「ソフトバンクグループ株式会社第65回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の買付注文をインターネット(オンライントレード)または取引窓口(「ダイワ・コンサルティング」コースの場合は本店・支店・営業所、「ダイワ・ダイレクト」コースの場合はコンタクトセンター)で取り扱っています。

三菱UFJモルガン・スタンレー証券

三菱UFJモルガン・スタンレー証券は「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」買付注文をネットでも取り扱っています。

みずほ証券

みずほ証券では「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の買付注文をネット倶楽部でも取り扱っています。

楽天証券

楽天証券は「債券大感謝祭!総額831万ポイント山分けキャンペーン」を実施しています。2025年11月26日〜2025年12月26日のキャンペーン期間中にエントリーを行い、2025年11月27日〜2025年12月26日の期間中に対象債券を購入すると、天証券ポイントまたは楽天ポイント831万ポイントを条件達成した全員で山分けされます。「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」はキャンペーン対象債券です。

リスク

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」には、次のリスクがあります。

- 信用リスク

- 価格変動リスク

- 流動性リスク

信用リスク

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」は無担保の債務であり、当社が倒産等の事態に陥った場合、本社債に関する支払の一部又は全部が行われない可能性があります。

価格変動リスク

社債は満期まで保有すれば額面で償還されます。新発債を購入して、満期まで保有すれば、価格変動リスクはありません。途中で売却する場合は時価で売却するため、売却益や売却損が発生することがあります。既発債を購入する場合は時価で購入するため、満期まで保有しても償還差益や償還差損が生じることがあります。

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の価格は、市場金利等の変動、当社の経営状況又は財務状況の変化及び本社債に付与された格付の状況等により変動し、その結果、売却する場合において投資元本を割り込む可能性があります。

流動性リスク

「ソフトバンクグループ株式会社第67回無担保社債(愛称:福岡ソフトバンクホークスボンド)」の発行時においてその活発な流通市場は形成されておらず、またかかる市場が形成される保証はありません。したがって、本社債権者は、本社債を売却できないか、又は希望する条件で売却できない可能性があります。

既発債

ソフトバンクグループ株式会社無担保社債

ソフトバンクグループは、過去に次の「ソフトバンクグループ株式会社無担保社債(福岡ソフトバンクホークスボンド)」を発行しました。

| 銘柄 | 発行日 | 利率 | 期間 |

|---|---|---|---|

| 第65回無担保普通社債 | 2025年5月2日 | 3.34% | 5年 |

| 第64回無担保普通社債 | 2024年12月11日 | 3.15% | 7年 |

| 第63回無担保普通社債 | 2024年6月14日 | 3.03% | 7年 |

| 第59回無担保普通社債 | 2023年3月10日 | 3.04% | 5年 |

| 第58回無担保普通社債 | 2022年12月16日 | 2.84% | 7年 |

| 第56回無担保普通社債 | 2019年9月20日 | 1.38% | 7年 |

| 第55回無担保普通社債 | 2019年4月26日 | 1.64% | 6年 |

| 第53回無担保普通社債 | 2018年6月20日 | 1.57% | 6年 |

| 第51回無担保普通社債 | 2017年3月16日 | 2.03% | 7年 |

ソフトバンクグループ株式会社無担保社債(劣後特約付)

「ソフトバンクグループ株式会社無担保社債(劣後特約付)」は、前述の「ソフトバンクグループ株式会社無担保社債(福岡ソフトバンクホークスボンド)」より弁済順位が劣後する社債です。

ソフトバンクグループは、過去に次の「ソフトバンクグループ株式会社無担保社債(劣後特約付)」を発行しました。

| 銘柄 | 発行日 | 利率 | 期間 |

|---|---|---|---|

| 第5回無担保社債(劣後特約付) | 2022年2月4日 | 2.48% | 7年 |

| 第3回無担保社債(劣後特約付) | 2021年9月30日 | 2.40% | 7年 |

ソフトバンクグループ株式会社利払繰延条項・期限前償還条項付無担保社債

ソフトバンクグループ株式会社利払繰延条項・期限前償還条項付無担保社債(劣後特約付)」は、前述の「ソフトバンクグループ株式会社無担保社債(劣後特約付)」より弁済順位が劣後する社債です。

ソフトバンクグループは、過去に次の「ソフトバンクグループ株式会社利払繰延条項・期限前償還条項付無担保社債(劣後特約付)」を発行しました。

| 銘柄 | 発行日 | 利率 | 期間 |

|---|---|---|---|

| 第6回 | 2023年4月28日 | 当初5年:4.750% その後15年:5年国債の流通利回り+4.840% その後5年:5年国債の流通利回り+4.890% |

25年 |

| 第5回 | 2021年6月21日 | 2.75% | 35年 |

関連記事

参考文献

ソフトバンクグループ株式会社 (2025) 第67回無担保普通社債の発行に関するお知らせ

ソフトバンクグループ株式会社 (2025) 格付情報

株式会社日本格付研究所 (2025) News Release

コメント