個人向け社債「株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)」が2025年9月18日に発行されます。

銘柄

株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)

発行体

株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)の発行体は株式会社ちゅうぎんフィナンシャルグループです。

株式会社ちゅうぎんフィナンシャルグループは、岡山県岡山市に本社を置く金融持株会社で、2022年10月に中国銀行の単独株式移転により設立されました。東証プライム市場に上場しており、グループには中国銀行をはじめ、中銀カードや中銀証券などの金融関連企業が含まれています。

| 名称 | 株式会社ちゅうぎんフィナンシャルグループ |

| 本社所在地 | 岡山市北区丸の内1丁目15番20号 |

| 代表者 | 取締役社長(代表取締役)加藤貞則 |

| 資本金 | 160億円 |

| 設立日 | 2022年10月3日 |

| 決算日 | 3月31日 |

| 上場証券取引所 | 東京証券取引所プライム市場 |

| 証券コード | 5832 |

ちゅうぎんフィナンシャルグループの母体である中国銀行は、東瀬戸内圏6県(岡山県、広島県、香川県、兵庫県、愛媛県、鳥取県)に店舗を構え、岡山県では40%以上のメインバンクシェアを誇る広域地方銀行として、堅固な顧客基盤を築いています。グループには、リース、カード、アセットマネジメント、証券などの専門企業があり、これらを通じて総合金融サービスを提供しています

ちゅうぎんフィナンシャルグループの傘下には、以下に示すグループ会社があります。

- 株式会社中国銀行

- 株式会社CBS

- 中銀事務センター株式会社

- 中銀保証株式会社

- 中銀リース株式会社

- 中銀カード株式会社

- 中銀アセットマネジメント株式会社

- 中銀証券株式会社

- 株式会社せとのわ

- 株式会社ちゅうぎんキャピタルパートナーズ

- 株式会社ちゅうぎんヒューマンイノベーションズ

- 株式会社Cキューブ・コンサルティング

- 株式会社ちゅうぎんエナジー

株式会社ちゅうぎんフィナンシャルグループの連結業績は以下のとおりです。

| 2024年3月期 | 2025年3月期 | |

|---|---|---|

| 経常収益 | 184,661 | 211,734 |

| 経常利益 | 31,191 | 38,308 |

| 親会社株主に帰属する当期純利益 | 21,389 | 27,434 |

株式会社ちゅうぎんフィナンシャルグループの連結貸借対照表は以下のとおりです。

| 資産 | 負債・純資産 | ||

|---|---|---|---|

| 資産 | 11,045,576 | 負債 | 10,503,210 |

| 純資産 | 542,366 | ||

| 資産合計 | 11,045,576 | 負債純資産合計 | 11,045,576 |

株式会社ちゅうぎんフィナンシャルグループの発行体格付は以下のとおりです。

| 企業 | R&I | JCR |

|---|---|---|

| ちゅうぎんフィナンシャルグループ | A+ | |

| みずほフィナンシャルグループ | AA- | AA |

| 三井住友フィナンシャルグループ | AA- | AA |

| 三菱UFJフィナンシャル・グループ | AA- | AA |

| ひろぎんホールディングス | A+ | AA- |

発行条件

株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)の発行条件を以下に示します。

期間

10年(期限前に償還される可能性あり)

利率

当初5年:2.061%(税引前)

以降5年:基準金利+0.900%(税引前)

基準金利とは、2030年9月18日の2銀行営業日前(利率基準日)のレートとして、利率基準日の翌銀行営業日の東京時間午前9時30分以降に財務省ウェブサイト内「国債金利情報」ページにおいて公表される、利率基準日現在の流通市場における実勢価格に基づいて算出された期間5年の固定利付5年日本国債の半年複利金利として表示される金利のことです。

発行価格

各社債の金額100円につき100円

申込単位

100万円単位

発行額

100億円

スケジュール

株式会社ちゅうぎんフィナンシャルグループ第2回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)の条件決定から償還までのスケジュールを以下に示します。

- 2025.9.4条件決定

- 2025.9.5募集開始

- 2025.9.17募集終了

- 2025.9.18発行

- 2026.3.18利払い

- 2026.9.18利払い

- 2027.3.18利払い

- 2027.9.18利払い

- 2028.3.18利払い

- 2028.9.18利払い

- 2029.3.18利払い

- 2029.9.18利払い

- 2030.3.18利払い

- 2030.9.18利払い・期限前償還

- 2031.3.18利払い

- 2031.9.18利払い

- 2032.3.18利払い

- 2032.9.18利払い

- 2033.3.18利払い

- 2033.9.18利払い

- 2034.3.18利払い

- 2034.9.18利払い

- 2035.3.18利払い

- 2035.9.18利払い・償還

条件決定日

2025年9月4日

募集期間

2025年9月5日〜2025年9月17日

発行日

2025年9月18日

利払日

毎年3月18日および9月18日

期限前償還日

2030年9月18日

償還日

2035年9月18日

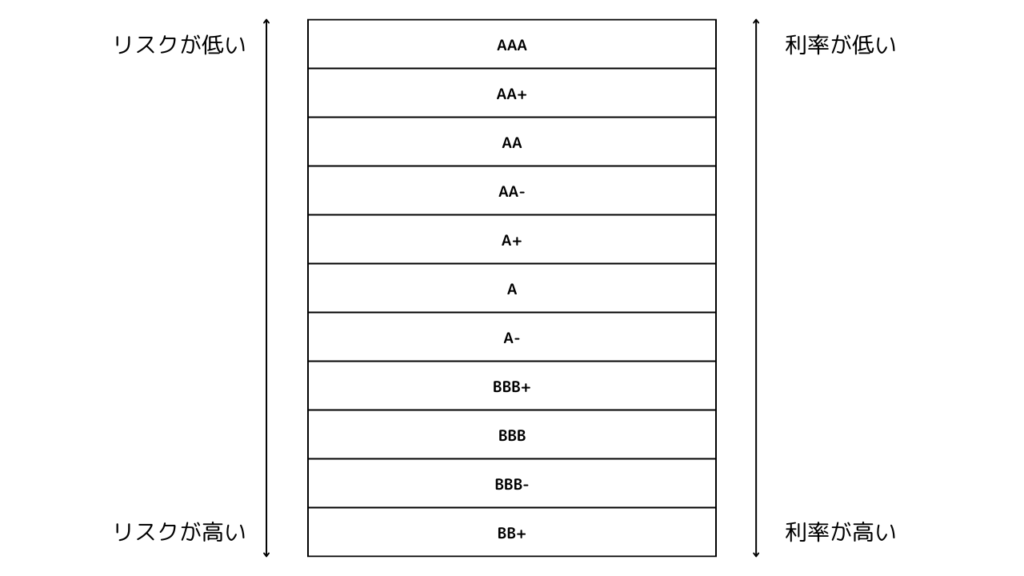

格付

株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)は、格付投資情報センター(R&I)から「A」の長期個別債務格付を取得しています。R&Iによる格付事由は以下のとおりです。

ちゅうぎんフィナンシャルグループは中国銀行を中核に、リースや証券、人材紹介、コンサルティング子会社を抱える地域金融グループ。営業基盤は強固だ。中国銀行は全国中位の経済規模を持つ岡山県のトップ地銀で、広島県東部の備後地域や香川県でも一定の市場地位にある。持株会社体制への移行を機に、社員の意識改革やシステムを活用したグループ連携が軌道に乗りつつあり、銀行以外の子会社でも利益を伸ばしている。

グループのリスクプロフィールは中国銀行の信用リスクや市場リスクが主体だ。信用リスクは全体として大きくないが、ストラクチャードファイナンスなどの拡大で市場性信用リスクがかつてに比べて増加している。国内外の金利見通しを踏まえ、有価証券運用に対するリスクテークを抑制している。金利リスクの削減でリスクテーク余力は増しており、信用・市場リスクの増加が見込まれる中でもリスク耐久力はAゾーンに見合う水準を維持できるとR&Iはみている。

収益力は格付対比で低いが、貸し出し・有価証券の積み上げと市中金利の上昇により緩やかな改善トレンドが続く見通し。コンサルティング営業を軸に地元顧客の金融・非金融ニーズを捕捉し、顧客部門の利益を拡大できるか注目している。資産の質は健全で、流動性に懸念はない。

〇ちゅうぎんフィナンシャルグループ

グループの持株会社。適切な財務規律を備えており、財務レバレッジが高まる可能性は低いとR&Iはみている。格付はグループ全体の信用力と同じにしている。格付対象は期限付劣後債(B3T2債)。格付方法「規制資本商品等と金融機関等の格付の考え方」に則り、グループ信用力から1ノッチ下のAとした。

販売会社

以下に示す証券会社で「株式会社ちゅうぎんフィナンシャルグループ第2回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)」を販売しています。

| 証券会社 | 引受額 |

|---|---|

| 野村證券 | 80億円 |

| SMBC日興証券 | 10億円 |

| 三菱UFJモルガン・スタンレー証券 | 5億円 |

| みずほ証券 | 5億円 |

| 合計 | 100億円 |

野村證券

野村證券の債券取引は、個人向け国債と一部の外貨建債券のみオンラインサービスからも申し込めます。社債の購入と売却はオンラインサービスからは申し込めず、店頭取引でのみ取り扱っています。

SMBC日興証券

SMBC日興証券は「株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)」の買付注文をオンライントレードでも取り扱っています。

三菱UFJモルガン・スタンレー証券

三菱UFJモルガン・スタンレー証券は「株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)」の買付注文をネットでは取り扱っていません。

みずほ証券

みずほ証券は「株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)」の買付注文をネット倶楽部でも取り扱っています。

楽天証券

楽天証券は「株式会社ちゅうぎんフィナンシャルグループ第4回期限前償還条項付無担保社債(実質破綻時免除特約及び劣後特約付)(サステナビリティボンド)」の買付注文をネットのみで取り扱っています。

※みずほ証券の引受分を楽天証券で販売しています。

既発債

株式会社ちゅうぎんフィナンシャルグループは以下に示す個人向け社債を発行しています。

| 銘柄 | 発行日 | 期間 | 利率 |

|---|---|---|---|

| 第2回期限前償還条項付無担保社債 | 2024年12月26日 | 10年 | 当初5年: 1.930% 以降5年: 基準金利+1.230% |

関連記事

コメント