東急株式会社が個人向け社債「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」を2025年12月15日に発行します。

銘柄

東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)

発行体

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」の発行体(債券の発行元)は東急株式会社です。

東急株式会社は、東急グループの中核となる持株会社であり、交通・不動産・生活サービスなど多岐にわたる事業を統括する企業です。1922年に田園都市株式会社として創業し、田園調布などの住宅地開発を行いました。1927年に目黒蒲田電鉄(現・東急電鉄)と合併し、鉄道事業へ本格進出。路線拡大と沿線開発を推進し、「東急コンツェルン」と呼ばれるほど大規模グループに成長。住宅地開発、商業施設、ホテルなど生活関連事業を多角化。2022年にグループ再編を行い、東急株式会社は純粋持株会社へ移行しました。これにより、鉄道・バス・不動産などの事業運営は傘下の事業会社(東急電鉄株式会社・東急不動産株式会社など)が担い、東急株式会社はグループ全体の経営戦略策定、資本配分、ガバナンス強化など、司令塔としての機能を果たしています。

東急グループは約230社で構成され、主な領域は以下の通りです

- 交通(東急電鉄・東急バス など)

- 不動産(東急不動産)

- 生活サービス(東急ストア、東急ホテルズ、Bunkamura 等)

沿線開発を基盤に、都市インフラから生活サービスまで幅広く展開する総合都市グループです。

発行体格付

格付投資情報センター(R&I)および日本格付研究所(JCR)による各鉄道会社の発行体格付は以下のとおりです。

| R&I | JCR | |

|---|---|---|

| 東日本旅客鉄道 | AA+ | AAA |

| 東海旅客鉄道 | AA | AAA |

| 東京地下鉄 | AA | AAA |

| 西日本旅客鉄道 | AA | AA+ |

| 日本貨物鉄道 | AA- | AA |

| 京王電鉄 | AA- | AA |

| 阪急阪神ホールディングス | AA- | AA |

| 東急 | AA- | AA |

| 小田急電鉄 | A+ | AA |

| 名古屋鉄道 | A | A+ |

| 京浜急行電鉄 | A | A+ |

| 西日本鉄道 | A | A+ |

| 東武鉄道 | A | A |

| 南海電気鉄道 | A | A |

| 西武ホールディングス | A- | A |

| 近鉄グループホールディングス | BBB+ | A- |

| 山陽電気鉄道 | BBB | BBB+ |

貸借対照表

東急株式会社の連結貸借対照表は次のとおりです。

| 資産の部 | |

| 流動資産 | 459,501 |

| 固定資産 | 2,239,479 |

| 資産合計 | 2,698,981 |

| 負債の部 | |

| 流動負債 | 719,728 |

| 固定負債 | 1,106,957 |

| 負債合計 | 1,826,685 |

| 純資産の部 | |

| 純資産合計 | 872,295 |

| 負債純資産合計 | 2,698,981 |

※2025年3月期

東急株式会社の流動比率は64%、自己資本比率は32%です。

損益計算書

東急株式会社の連結損益計算書は次のとおりです。

| 営業収益 | 1,054,981 |

| 営業費 | 951,495 |

| 営業利益 | 103,485 |

| 営業外収益 | 18,680 |

| 営業外費用 | 14,441 |

| 経常利益 | 107,724 |

| 特別利益 | 10,154 |

| 特別損失 | 10,540 |

| 税金等調整前当期純利益 | 107,338 |

| 法人税、住民税及び事業税 | 23,984 |

| 法人税等調整額 | 788 |

| 法人税等合計 | 24,772 |

| 当期純利益 | 82,566 |

※2025年3月期

発行条件

東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)の発行条件は以下のとおりです。

期間

3年

利率

年1.37%(税引前)

発行価格

額面100円につき100円

申込単位

額面100万円単位

発行額

100億円

社債間限定同順位特約

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」には担保がありませんが、社債間限定同順位特約がついています。

社債間限定同順位特約とは、東急株式会社が今後担保付きの社債を発行する場合は、「東急株式会社第20回無担保社債(社債間限定同順位特約付)(サステナビリティボンド)」にも同様に担保をつけるという特約です。

担保なしの債券より担保つきの債券の方が債権の回収優先順位が高いため、あとから発行された社債によって不利な扱いがされないという保証になります。

実際に担保がつけられることはほとんどなく、東急株式会社が担保つきの社債を発行する意思がないという表明です。

特典

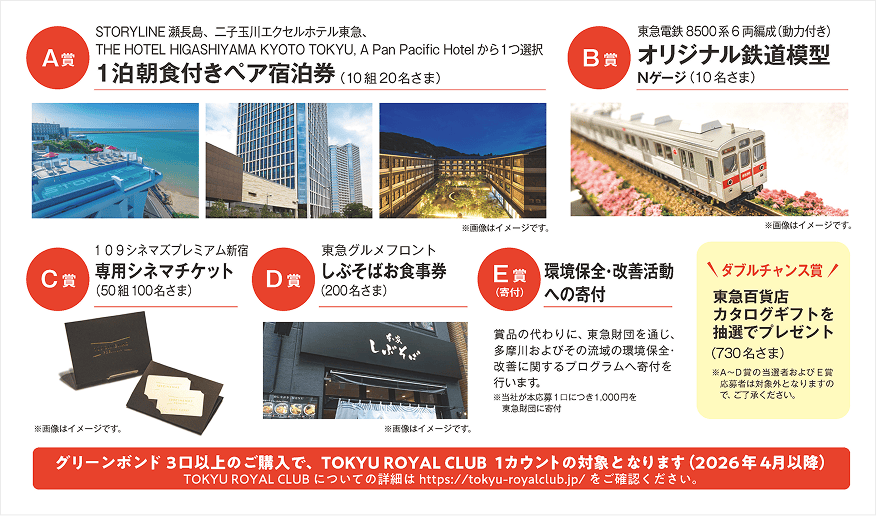

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」を購入すると、抽選で1,000名に賞品がプレゼントされます。1口につき1つの希望賞品を下記A~E賞を選ぶことができます。

| 賞 | 特典 |

|---|---|

| A賞 | ホテル1泊朝食付きペア宿泊券 |

| B賞 | オリジナル鉄道模型 |

| C賞 | シネマチケット |

| D賞 | しぶそばお食事券 |

| E賞 | 環境保全・改善活動への寄付 |

また、ダブルチャンス賞として東急百貨店カタログギフトを抽選で730名にプレゼントされます。

さらに、「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」を3口以上購入すると、TOKYU ROYAL CLUB 1アカウントの対象となります。

発行スケジュール

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」の条件決定から償還までのスケジュールは以下のとおりです。

- 2025.11.28条件決定

- 2025.12.1募集開始

- 2025.12.12募集終了

- 2025.12.15発行

- 2026.6.15利払い

- 2026.12.15利払い

- 20267.6.15利払い

- 2027.12.15利払い

- 2028.6.15利払い

- 2028.12.15利払い・償還

条件決定日

2025年11月28日

募集期間

2025年12月1日~2025年12月12日

発行日

2025年12月15日

利払日

毎年6月15日および12月15日(年2回)

償還日

2028年12月15日

格付

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」は、格付投資情報センター(R&I)および日本格付研究所(JCR)から長期個別債務格付を取得しています。

| 格付機関 | 格付 |

|---|---|

| R&I | AA- |

| JCR | AA+ |

格付投資情報センター

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」は、格付投資情報センター(R&I)から「AA-」の格付を取得しています。R&Iによる格付事由は次のとおりです。

商業集積の進んだ渋谷や横浜を起点に、東京都南部から神奈川県北部といった人口増加が続き経済活動が活発な地域を主な展開エリアとする。人流の回復や単価の上昇などにより利益・キャッシュフローは増加している。各種施策により営業基盤の強さが業績に反映されており、2025年度以降も1000億円程度の営業利益を確保していけそうだ。2024年9月末の自己資本は8400億円強、同比率は3割を超え、十分な財務耐久力がある。強化が進む収益基盤や堅固な財務基盤を評価し、発行体格付をA+からAAーへ変更した。

沿線を中心に鉄道や不動産、小売り、ホテル・リゾート事業など多様な事業を展開している。鉄道は人口増がしばらく見込まれる地域を沿線として持つ上、他の鉄道会社と積極的に相互直通運転を行い、充実した交通ネットワークを築いている。輸送人員や輸送効率からみて交通事業の競争力は極めて強い。

鉄道と土地開発の両輪で発展した経緯から、拠点駅やその周辺を中心に優れた開発実績を有する。渋谷をはじめとする都心の好立地に多くの物件を持つことが強み。地域に密着した営業を行う小売りなどの生活サービス事業は一定の収益基盤を持つ。渋谷や新宿などで運営するホテルでは好調な訪日客需要を取り込んでいる。沿線を中心に展開する多様な事業が交通や不動産と相乗効果を発揮している点を評価している。

株主還元を強化する方向にある上、渋谷の大型開発への投資が続く。有利子負債には増加圧力がかかるものの、堅調な利益・キャッシュフロー創出力や財務健全性に配慮した経営方針を踏まえると、債務とキャッシュフローのバランスは一定の水準に収まる見通しだ。

日本格付研究所

「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」は、日本格付研究所(JCR)から「AA+」の格付を取得しています。JCRによる格付事由は次のとおりです。

JCR では 25 年 3 月 6 日に当社の債券格付を AA と公表した。その後、信用力に影響を及ぼす事象は発生していない。今回の調達資金は、「クリーンな輸送(新型車両の導入等)」および「気候変動対応(鉄道事業に関する自然災害対策)」に要した新規支出または既存支出のリファイナンスに充当される予定であるが、財務面への影響は限定的と考えられる。

25/3 期の営業利益は 1,034 億円(前期比 9.0%)。生活サービス事業やホテル・リゾート事業が好調に推移した。26/3 期の営業利益は 1,000 億円(同 3.4%減)と計画されている。不動産事業におけるマンション販売の減少などにより、営業減益となるものの、沿線の人口動態や渋谷での強固な事業基盤などを考慮すれば、高水準の利益を維持出来る見込みである。25/3 期の有利子負債/EBITDA 倍率(会社公表値)は 6.0 倍(前期は 6.2 倍)と改善した。

販売会社

以下に示す金融機関で「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」を販売しています。

| 金融機関 | 引受額 |

|---|---|

| 大和証券 | 24億円 |

| みずほ証券 | 15億円 |

| 野村證券 | 15億円 |

| 三菱UFJモルガン・スタンレー証券 | 15億円 |

| SMBC日興証券 | 15億円 |

| SBI証券 | 5億円 |

| 楽天証券 | 5億円 |

| 東海東京証券 | 4億円 |

| 岡三証券 | 2億円 |

| 合計 | 100億円 |

大和証券

大和証券では「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」の買付注文については、インターネット(オンライントレード)では取り扱っていません。「ダイワ・コンサルティング」コースの顧客は本・支店・営業所で、「ダイワ・ダイレクト」コースの顧客はコンタクトセンターで取り扱っています。

三菱UFJモルガン・スタンレー証券

三菱UFJモルガン・スタンレー証券ではネットで「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」を取り扱っています。

みずほ証券

みずほ証券では対面取引、コールセンター取引およびインターネット取引(ネット倶楽部)で「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」を取り扱っています。

SMBC日興証券

SMBC日興証券では「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」の買付注文をオンライントレードでも取り扱っています。

SBI証券

SBI証券では「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」の買付注文をオンライントレードで取り扱っています。

楽天証券

楽天証券は「債券大感謝祭!総額831万ポイント山分けキャンペーン」を実施しています。2025年11月26日〜2025年12月26日のキャンペーン期間中にエントリーを行い、2025年11月27日〜2025年12月26日の期間中に対象債券を購入すると、天証券ポイントまたは楽天ポイント831万ポイントを条件達成した全員で山分けされます。「東急株式会社第20回無担保社債(社債間限定同順位特約付)(グリーンボンド)」はキャンペーン対象債券です。

既発債

東急株式会社は過去に以下に示す個人向け社債を発行しています。

| 銘柄 | 発行日 | 期間 | 利率 |

|---|---|---|---|

| 第15回無担保社債 | 2024年12月16日 | 5年 | 1.01% |

| 第13回無担保社債 | 2022年12月15日 | 5年 | 0.49% |

| 第9回無担保社債 | 2021年12月22日 | 5年 | 0.17% |

関連記事

個人向け社債や信用格付について詳しくは以下の記事をご覧ください。

参考文献

東急株式会社 (2024) 「グリーンボンド」の発行条件決定 環境課題の解決に貢献する第15回無担保社債の発行について

株式会社格付投資情報センター (2025) NEWS RELEASE

株式会社日本格付研究所 (2025) News Release

コメント